Zins sorgt für Zeitenwende

Der Zinsanstieg gibt Kapitalanlegern eine neue Perspektive. Für 2023 erweist sich jedoch der Renditeanstieg als wenig vorteilhaft. Dies gilt insbesondere für Administratoren von Spezialfonds, aber auch für Versicherungen. Über das neue Jahr hinaus sind die Aussichten positiver.

Bundeskanzler Olaf Scholz prägte in Reden im Deutschen Bundestag und vor den Vereinten Nationen in New York angesichts des russischen Überfalls auf die Ukraine den Begriff „Zeitenwende“. Diese droht nun auch, ausgelöst durch die gestiegenen Zinsen, Versicherungen und der Asset-Management-Branche. Völlig überraschend war der Zinsanstieg allerdings nicht. Selten wurde eine Rezession so lange antizipiert wie die aktuelle Konjunkturkrise.

Seit Jahren warnen Ökonomen, die sich dem Monetarismus verschrieben haben, dass die Interventionen der Zentralbanken eines Tages zu Inflation führen. Letzten Endes war es dann die Kombination von Coronapandemie, Ukrainekrieg und Klimakrise, die einen starken Anstieg der Preise provozierte. Während sich Wirtschaftswissenschaftler noch über die wirklichen Ursachen der Inflation streiten, ist für Zentralbanken die Sache klar: Die Zinsen müssen steigen, die Zinswende ist da. Nachdem die Tanker EZB, Fed, Bank of England und andere Zentralbanken mehr als ein Jahrzehnt in eine Richtung fuhren, kam nun eine dramatische Wende. Es gilt, Bilanzen um Billionenbeträge zu reduzieren, eine Kehrtwende, bei der durchaus Wellen geschlagen werden.

Auch bei Versicherern ist dadurch Umdenken angesagt. Das Ausmaß der aktuellen Umwälzungen überstieg in diesem Jahr jegliche Prognosen, so Dr. Peter Andres, Sprecher der Geschäftsführung bei der Signal Iduna. „Die Stresstests, die sich die Bafin ausgedacht hat, waren alle nicht so brutal wie der Markt. Keine Diversifikation hat funktioniert, Rentenmärkte sind kollabiert, Aktienmärkte hielten sich verhältnismäßig gut. Das ist ein völlig verrücktes Umfeld und wirklich eine Zeitenwende“, so Andres auf einer Podiumsdebatte beim Faros Institutional Investors Forum.

Inflation drängt zum Umdenken

Das Jahr 2022 in den Knochen blicken viele Versicherer nun mit Sorge auf das neue Jahr. Während 2021 noch von Befürchtungen zu geopolitischen Risiken überschattet war, ist jetzt die Geldentwertung zur Hauptsorge geworden. 64 Prozent aller europäischen Versicherer sehen Inflation nun als Hauptrisiko für ihre Anlagestrategie, laut Blackrocks aktueller Versicherungsstudie. Die veränderte volkswirtschaftliche Lage ist laut der Blackrock-Umfrage zudem für 84 Prozent aller Versicherer ein Grund, ihre strategische Kapitalanlage anzupassen. „Es wird ein schweres Jahr für Europa und ein herausforderndes Jahr für Zentralbanken, die Zeichen stehen eindeutig auf Inflationsbekämpfung und Kampf gegen die Rezession und das wird keine leichte Aufgabe“, warnt Michael Menhart, Chefökonom bei der Munich Re, in einer Debatte des Gesamtverbandes Deutscher Versicherer (GDV). Die Branche sei jetzt schon von der steigenden Teuerungsrate betroffen, betont Menhart: „Wir sehen das in unseren Versicherungsleistungen, wir sehen das über eine höhere Schadeninflation, die zum Teil deutlich über der Konsumentenpreisinflation liegt.“ Steigende Preise beeinflussten zudem die operativen Kosten und wirkten sich dämpfend auf die Nachfrage nach Versicherungen aus, erklärt der Chefökonom der Rückversicherung.

Zum Jahresende stand der Verbraucherpreisindex immer noch im zweistelligen Bereich. Die große Frage ist nun nach wie vor, wie lange Preise ansteigen werden und wie stark Christine Lagarde und ihre Kollegen in anderen Zentralbanken mit steigenden Zinsen reagieren werden. Die Allianz, Platzhirsch im deutschen Versicherungsmarkt, glaubt, dass die Zinswende 2023 anhalten wird. „Wir erwarten, dass die Gesamtinflation noch bis zum Frühjahr im zweistelligen Bereich notieren wird. Wir gehen daher 2023 nicht von einer Zinssenkung der EZB aus. Diese erwarten wir erst 2024 und diese sollte mit einem halben Prozentpunkt auch relativ gering ausfallen“, so Ludovic Subran, Chefökonom bei der Allianz, in der GDV-Debatte. Trotzdem gehen sowohl Versicherer als auch Zentralbanken von einer langfristigen Stabilisierung der Teuerungsrate aus. Laut EZB wird die jährliche Inflationsrate 2024 auf 2,3 Prozent sinken. Grund ist vor allem, dass der starke Anstieg der Energiepreise deutlich abgenommen hat. Dieser Prognose schließen sich die meisten Versicherer an: Laut der Studie glauben 67 Prozent, dass sich die Inflationsrate nächstes Jahr stabilisiert.

Doch die Zinsen werden trotzdem mittelfristig höher bleiben, glaubt Jerome Haegeli, Chefökonom beim Schweizer Rückversicherer Swiss Re. Im Gespräch mit Menhart und Subran betont er, dass angesichts anhaltender Inflation eine noch restriktivere Zentralbankpolitik notwendig sei. Bei einer Teuerungsrate von mehr als zehn Prozent seien die Realzinsen nach wie vor negativ, betont der Schweizer, man habe nun trotz steigender Zinsen gerade erst die Halbzeit erreicht. Haegeli: „Die Realzinsen müssen positiv werden, daher wird die Inflationspolitik noch länger restriktiv bleiben.“

Licht am Ende des (Zins-)Tunnels

Inflation schmerzt vor allem die Schadens- und Krankenversicherer, die nun mit abrupt steigenden Kosten zu kämpfen haben. Gleichzeitig vernichtet sie die Einkünfte aus festverzinslichen Wertpapieren, wenn diese nicht indexiert sind. Aber jedes Drama enthält auch ein Element der Hoffnung. Für Versicherer dürften steigende Zinsen ein Licht am Ende des Niedrigzins-Tunnels sein. Nach wie vor sind circa 80 Prozent aller Kapitalanlagen in der Versicherungswirtschaft in Anleihen angelegt. Dies trifft vor allem für Lebens- und Krankenversicherungen zu, der Anleiheanteil bei Schadensund Unfallversicherungen liegt mit 69 Prozent etwas niedriger, laut den aktuellen Statistiken des GDV.

Steigende Zinsen sollten da erstmal Grund zum Optimismus sein, die Frage ist aber, wie schnell Versicherer ihre festverzinslichen Wertpapiere neu anlegen können. Duration bleibt ein Thema, gerade für Lebensversicherer, betont Dr. Karsten Paetzmann, CFO bei der Deutschen Familienversicherung. „In der Kapitalanlage im Krankenversicherungsbereich ist die Duration unserer Anleihen eher kürzer, insbesondere dort sind die Zinsen in den letzten Monaten dynamisch angestiegen. Wenn nun Anleihen mit geringerer Durchschnittsverzinsung auslaufen und durch höherverzinsliche Anleihen gleicher Risikoart ausgetauscht werden können, kann sich das positiv für die Versichertengemeinschaft auswirken. Seit Mitte 2021 stieg das Renditeniveau um circa 2,5 Prozent an. Dieses erhöhte Renditeniveau verbessert die Rendite-Risiko-Eigenschaften von Versicherungen deutlich und ermöglicht größere Chancen in der Asset-Allokation. Das stabilisiert die gesamte Versicherungsbranche, insbesondere hier wiederum Unternehmen, die jung sind und schnell wachsen wie die DFV Deutsche Familienversicherung“, so Paetzmann.

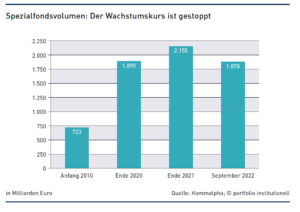

Wie schnell Versicherungen neu anlegen können, interessiert insbesondere die Dienstleister – auch weil diesen der Zinsanstieg viel Assets under Management gekostet haben. Wie nämlich dem Spezialfondsmarkt Quarterly aus dem Hause Kommalpha zu entnehmen ist, ist das Volumen dieser Vehikel seit Jahresanfang kontinuierlich gesunken. Waren im Januar noch 2,1 Billionen Euro in den Spezialfonds, sind es Ende September nur noch 1,9 Billionen Euro – und dies, obwohl die Zuflüsse über den Abflüssen lagen. Zwar war das Nettomittelaufkommen der Spezialfonds im dritten Quartal das schwächste Vierteljahr seit dem Start der Kommalpha-Publikation im Jahr 2020, betrug aber immer noch knapp 14 Milliarden Euro. „Trotz positiver und nicht unerheblicher Nettomittelaufkommen hat der Zinsanstieg seit Ende Januar das Spezialfondsvolumen um unfassbare 239 Milliarden Euro geschrumpft“, kommentiert Clemens Schuerhoff, Vorstand des Consultingunternehmens.

Nicht zuletzt hat sich der Zinsanstieg in Portfolios ausgewirkt, die besonders hohe Bondquoten fahren. Leidtragende sind nicht nur die Asset Owner. „Betroffen davon sind alle Parteien, die ihre Gebühren auf Basis zugrunde liegender Volumina berechnen, primär also Asset Manager, Kapitalverwaltungsgesellschaften und Verwahrstellen“, erklärt Schuerhoff. „Diese marktbedingte Vernichtung der Ertragsgrundlage wird bei so manchem Marktteilnehmer für hängende Mundwinkel sorgen.“ Eine Indikation, wie stark dieser Effekt auf die GuVs ausfällt, gibt Schuerhoff auch: „Ein Basispunkt von 239 Milliarden Euro entspricht knapp 24 Millionen Euro und somit kann man nach individueller Margeneinschätzung den Ertragsverlust für die deutsche Asset-Management-Branche errechnen. Das muss erst mal durch andere Asset-Klassen oder Provisionen aufgefangen werden.“

Wenig überraschend schrumpfte das Spezialfondsvolumen von Versicherungen in den betrachteten neun Monaten mit 117 Milliarden Euro am stärksten. Dies lag nicht nur an den Anleihevolumina, sondern auch an den langen Durationen. Diese sorgten in der fast ewigen Zinsrückgangsphase für stille Reserven, mutierten aber in nur neun Monaten meist in stille Lasten – wie gewonnen, so zerronnen. Mit Blick auf die Fondskategorien ließ der Zinsanstieg interessanterweise nicht Rentenfonds am stärksten zur Ader: „Der Effekt dieser massiven zinsbedingten Bewertungsabschläge findet sich am deutlichsten bei gemischten Wertpapierspezialfonds wieder. Ihr Volumen reduzierte sich von Ende Januar bis Ende September um 128 Milliarden Euro – ein Indiz für eine klare Bondslastigkeit von gemischten (Master)-Spezialfondsmandaten. Das Volumen von Rentenspezialfonds reduzierte sich im gleichen Zeitraum um 89 Milliarden Euro“, so Schuerhoff. Allerdings sind erstere auch mehr als doppelt so groß letztere.

Duration drückt Lebensversicherer

Trotzdem hat der Zinsanstieg einige positive operative Effekte, die sich langfristig auch auf die Kapitalanlage auswirken dürften. So strahlen steigende Zinsen positiv auf die Barwerte künftiger Verbindlichkeiten aus. Diese steigen nun stärker als Vermögenswerte, wodurch laut Solvency-II-Regelungen die Eigenmittel zunehmen. So ist die Solvenz-Quote deutscher Versicherer im vergangenen Jahr laut Assecurata im Schnitt von 390 auf 460 Prozent gestiegen. Dem schließt sich auch der aktuelle Map-Report der Rating-Agentur Franke und Bornberg an. Demnach legte die Solvenzkapital-Bedeckung deutscher Lebensversicherer im Schnitt von 381,2 auf 518,2 Prozent zu.

Für Lebensversicherer stellt sich nun die Frage, ob sie aus ihren Zinsprognosen Nägel mit Köpfen machen und ihre Gesamtverzinsung erhöhen werden. Das würde daraufhin deuten, dass sie von einem nachhaltigen Zinsanstieg ausgehen. Einige Versicherer haben sich schon vorgewagt. So hat die Bayerische Beamten Lebensversicherung im November angekündigt, dass sie ihre Gesamtverzinsung auf 3,25 Prozent anhebt, die Versicherungskammer folgte mit einer Gesamtverzinsung von 2,8 Prozent. Anfang Dezember legte dann auch Platzhirsch Allianz die Karten auf den Tisch und kündigte eine Erhebung der Gesamtverzinsung auf 3,5 Prozent an. „Im Jahr 2022 waren die Finanzmärkte äußerst volatil, bei den Zinsen zeigte sich ein deutlicher Trend nach oben“, so der Versicherer. Ein wichtiger Beweggrund für die Entscheidung, die Gesamtverzinsung zu erhöhen, dürfte die Konkurrenz von Banken sein, die Vorteile der Zinswende schneller in ihren Produkten umsetzen können.

Für Lebensversicherer und ihre Dienstleister stellt sich aber auch die Frage, wie sie ihre Bond-Anlagepolitik im kommenden Jahr gestalten wollen. Administratoren sollten damit rechnen, dass sich die Pegelstände in den Spezialfonds nicht so schnell wieder erhöhen. Für diese These spricht, dass die Zentralbanken ihren Zinserhöhungszyklus noch nicht abgeschlossen haben. Dafür spricht aber auch, dass trotz attraktiverer Wiederanlagerenditen die Anleger nicht im Powershopping-Modus den Anleihemarkt abgrasen werden.

Ein Grund ist, dass für die Investoren nach wie vor alternative Anlagen attraktiv sind. Daniel Brückner, Head of Business Development and Client Management bei HSBC Deutschland, verweist auf die Risikodiversifikation sowie die in den vergangenen Monaten nachgewiesene Resilienz von Alternatives und sagt: „Wir erwarten, dass sich die Bedeutung alternativer und illiquider Investments tendenziell eher noch verstärken, mindestens aber verfestigen wird, insbesondere im Bereich Infrastructure Debt, wo sich nicht zuletzt vor dem Hintergrund der Energiewende noch erheblicher Kapitalbedarf auftun wird.“ Dagegen sagt Alexander Lehn, Senior Sales Manager bei BNP Paribas Securities Services: „Der Zinsanstieg erhöht die Attraktivität von Bonds-Investments und bremst die Dynamik neuer Kapitalzusagen in Alternatives und zum Beispiel Immobilien.“ Liquidität und Denominationseffekt sind für Lehn weitere Argumente pro Anleihe.

Auch Stefan Adam, Senior Experte Vertrieb Verwahrstelle, sieht Anleihen im Fokus der Investoren: „Es gibt wieder einen attraktiven Zins auf Bondsinvestments bei gleichzeitiger signifikanter Steigerung der Refinanzierungskosten auf den Fremdkapitaleinsatz bei Sachinvestments. Deshalb werden künftig sicherlich wieder Neuanlagen beziehungsweise Ersatzanlagen verstärkt in Rentenpapiere fließen, alleine schon unter den Gesichtspunkten der Risikostreuung, Risikotragfähigkeit und Liquidität der Asset-Klasse.“

Trotzdem sehen aber weder Lehn noch Adam Alternatives im Abseits. „Langfristig bleiben Alternatives aus Diversifikationsgründen dennoch ein unerlässlicher Bestandteil in der strategischen Asset-Allokation“, meint Lehn. Adam ergänzt, dass man ein abruptes Ende auf der Alternatives- und Immobilienseite nicht sehe. „Bedingt durch die Nachlaufeffekt der getätigten Mittelzusagen, weiterhin interessanten Opportunitäten und die Langfristigkeit bei Sachwerte-Anlagen wird es eine sanfte Landung geben.“ Die drei Administrationsdienstleister sind Unterstützer des Quarterly. „Landen“ wird ein Teil der Commitments auch in deutschen Spezialfonds und kommt somit dem deutschen Finanzmarkt zu Gute. „Nicht alles geht nach Luxemburg“, bestätigt Schuerhoff. „Von Dotierungen in Alternatives profitieren auch der deutsche Spezialfonds und deren Administratoren.“ Fraglich aber, in welchem Maße. Eine regionale Durchschau erlauben die Daten der Bundesbank, auf denen die Quarterly-Statistiken basieren, nicht.

Auch Blackrocks Versicherungsumfrage lässt nicht darauf schließen, dass Versicherer ihre allgemeine Anlagestrategie anpassen. Sie werden künftig allerdings vorsichtiger erwägen, wie sie investieren. So wollen mehr als die Hälfte aller Anleger den Anteil an Investitionen in alternativen Anlagen stabil halten, circa ein Drittel will mehr investieren. Gleichzeitig wollen immerhin 17 Prozent ihre alternative Allokation reduzieren. „Statt großer Umwälzungen unserer Vermögensallokation provoziert das neue Marktumfeld eher ein Umdenken, wie wir unsere Anlagen in den jeweiligen Strategien verwalten. Eine multipolare Weltordnung und zunehmende Regionalisierung lassen Zweifel an der geographischen Diversifikation aufkommen. Beta-Strategien werden weniger einflussreich werden und aktiv verwaltete high-conviction-Strategien zunehmend wichtiger, gerade auf den privaten Märkten“ so Francesco Martorana, Chief Investment Officer der Generali-Gruppe in Blackrocks Versicherungsstudie.

Dr. Karsten Paetzmann von der Deutschen Familienversicherung sieht das skeptischer. Der Versicherer hat eine moderate Immobilienquote und beabsichtigte im vergangenen Jahr noch, diese zu erhöhen. „Angesichts steigender Zinsen finden sich nun attraktivere Investments mit besseren Eigenschaften im Hinblick auf Rentabilität, Sicherheit und Liquidität, die zudem Klumpenrisiken vermeiden. Bei vielen Immobilienanlagen erhöhen sich Leerstände und bestehende Kredite können nur noch mit einer höheren Verzinsung gerollt werden. Das kann die zu Beginn kalkulierte Gesamtrendite einzelner Anlagen deutlich schmälern“, warnt Paetzmann. Die Familienversicherung lege stattdessen nur in konservative Dachfonds mit einer hohen Streuung an. Nichtsdestotrotz blieben Refinanzierungsrisiken eine Sorge im Immobilienmarkt, erklärt Paetzmann. Trotzdem hätten gerade indexierte Investitionen in Immobilien das Potential, vor steigender Inflation zu schützen. Wichtig sei dabei die geographische Streuung.

Insgesamt bleiben die Aussichten für Anbieter von Alternatives positiv. Darob frohlocken sollten aber die Alternatives-Spezialisten nicht. Möglicherweise haben nämlich die Lebensversicherer allgemein künftig weniger Geld für die Neuanlage. Einmal darum, weil der Versicherungsvertrieb in den vergangen Jahren auf fondgebundene Produkte incentiviert war, womit auf Grund stark abgespeckter Garantien kaum frisches Geld im Deckungsstock und damit bei den Versicherern selbst landet. Am Rande: Die damaligen Sorgen, die man sich um jüngere Mitarbeiter in den alternativen Kapitalanlageabteilungen der Versicherer machte, weil die Prämieneinzahlungen bei fondsgebundenen Produkten größtenteils in Publikumsfonds von Blackrock oder DWS landen, waren unbegründet.

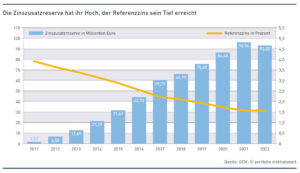

Ein anderer Grund für weniger Cash für die Neuanlage ist die Zinszusatzreserve, ZZR. Diese muss nun nicht mehr durch den Verkauf von weit über dem Nennwert stehenden Anleihen befüllt werden. Deren realisierte Kursgewinne stand für die Neuanlage zur Verfügung. Jedoch dürften schon wegen des Kursanstiegs nun kaum mehr Kursgewinne zu realisieren sein. Zwar können Versicherungen nun, wie auch in einem aktuellen Gastbeitrag von Assekurata beschrieben, im Falle eines weiter hohen Zinsniveaus die ZZR sukzessive abbauen. Da diese jedoch nun eine stille Last sind, sind den Anlegern die Hände gebunden. Kurzfristig sind darum keine größeren Einkaufstouren zu erwarten. „Langfristig sind die Versicherer durch den Zinsanstieg jedoch in der Lage, in der Neu- und Wiederanlage in rentablere Papiere zu investieren“, so Assekurata.

Dienstleister stehen somit vor einer Durststrecke. Man kann aber davon ausgehen, dass sich die Spezialfonds-Volumina in 2023 zumindest nicht im gleichen Tempo weiter leeren. Schuerhoff: „Einen vergleichbaren Einbruch wie in den ersten neun Monaten in 2022 kann ich mir nicht vorstellen. Die EZB wird weiter, aber moderater die Zinsschraube nach oben drehen, so dass sich Bewertungseffekte der Bonds in den Spezialfonds und weiterhin positives Nettomittelaufkommen mehr kompensieren und unter dem Strich das Spezialfonds-Volumen in 2023 nur leicht abnehmen wird.“

Derivate und Risikomanagement

Mit dem Angebot von Derivaten dürfte die Anbieterseite jedoch punkten können. Der Trend, Risikomanagement über Derivate abzubilden, sollte auch im neuen Jahr weiterhin eine größere Rolle spielen. Viele Anleger planen, ihre Allokation konstant zu halten, Risiken allerdings vermehrt abzusichern. Das ist an sich keine Entwicklung. So berichtete die Bafin schon 2021, dass nun zwei Drittel aller Versicherer Derivate im indirekten Bestand nutzen, ein Drittel hält diese auch im Direktbestand. Durch die zunehmende Volatilität an den Märkten wird die Nachfrage zunehmen. Angesichts der aktuellen Unsicherheit wollen mehr als 40 Prozent aller europäischen Versicherer vermehrt in Derivate und Hedging-Instrumente anlegen, so die aktuelle Blackrock-Umfrage. Die meisten Versicherer nutzen Derivate als Absicherung gegen Marktrisiken, so die Bafin. Ein Beispiel sind Zins-Swaps. Im Niedrigzinsumfeld wurden diese genutzt, um das Zinsniveau des Rentenbestandes abzusichern, inzwischen nutzen Anleger diese auch, um ihre Duration zu steuern. Zudem werden Währungsrisiken auch zunehmend über Devisentermingeschäfte gesteuert. Anleger nutzen dabei das verhältnismäßig niedrige Zinsniveau im Euroraum um in Dollar, britische Pfund und dänische Kronen denominierte Anleihen zu investieren. „Auf diese Weise profitieren die Versicherer – auch unter Berücksichtigung der Hedging-Kosten – von der wechselkursbedingten Zinsdifferenz gegenüber den in Euro begebenen Titeln. Das dabei übernommene Fremdwährungsrisiko geben die Unternehmen weit überwiegend über Derivate weiter“, berichtet Olaf Schmitz, Referat Grundsatz Kapitalanlage bei der Bafin.

Für die DFV sind Derivate ein wichtiger Teil des Risikomanagements. „Neben einer langfristig ausgerichteten strategischen Asset-Allokation, gepaart mit einem aktiven Risikomanagementprozess, besteht die Möglichkeit, kontrolliert Derivate im Risikomanagement einzusetzen. „Insbesondere in den letzten Jahren hat die Volatilität in vielen Märkten zugenommen. Ein situatives Overlay-Management zur Absicherung liquider Risiken ist ein wichtiger Baustein, um auch in herausfordernden Zeiten Extremszenarien unbeschadet in der Anlagepolitik zu verwalten“, sagt Paetzmann. Konkret bedeutet das, dass der Versicherer stets sein Portfolio steuert und in Krisenzeiten mit der Veränderung der taktischen Asset-Allokation reagieren kann. „Der etablierte, regelmäßige Austausch mit internen wie auch externen Gremien und Partner war zentraler Erfolgsfaktor in den letzten Monaten“, so Paetzmann. Über das Gesamtportfolio erwirtschaftete die Familienversicherung damit trotz volatiler Märkte 3,4 Millionen Euro im ersten Halbjahr 2022, nur 0,6 Millionen Euro weniger als im Vorjahr. Lehren aus dem britischen Derivate-Debakel

Kritischer sieht der Regulator dagegen den Einsatz von Derivaten zur Ertragsvermehrung. Die Krise englischer Pensionsfonds hat gezeigt, dass Anlagen in Derivate durchaus mit Risiken verbunden sind. Die Bafin beobachtet den Trend deshalb mit Vorsicht und unterscheidet vor allem zwischen dem Einsatz von Derivaten zu Absicherungszwecken und zur Ertragsvermehrung. Auch Paetzmann glaubt, dass sich aus der britischen „Pension Crisis“ durchaus Erkenntnisse gewinnen lassen, insbesondere über ein abgestimmtes Anlage- und Risikomanagement. Der Einsatz von Derivaten erscheint hierbei vor allem zur Risikoabsicherung sinnvoll. „Die Anlagekonzepte in Großbritannien nutzen in stärkerem Umfang eine Hebelwirkung. Die Wirkung von Derivaten sollte stets ein zentraler Baustein bei Risiko- und Stresstests sein, da ansonsten herausfordernde Effekte für Unternehmen und Versicherte unerkannt bleiben“, gibt er zu Bedenken.

Die aktuelle Bafin-Umfrage unter Versicherern bietet laut dem Regulator allerdings noch keinen Grund zur Sorge. So gingen Versicherer bis jetzt noch keine übermäßigen Risiken ein und wichen auch nicht von den Kreditvergabestandards ab. Trotzdem erwarte man, dass Versicherer, die in erhöhtem Umfang Derivate einsetzen, über ein entsprechendes Risikomanagement-System verfügen sowie transparent und umfassend über den Einsatz von derivativen Finanzinstrumenten berichten, betont Olaf Schmitz.

Und nun?

Angesichts sinkender Aktienmärkte und Liquiditätsrisiken stellt sich nun die Frage, welche Anlageklasse eine relativ sichere Alternative bieten. Für viele Versicherer haben High Yields und Schwellenländer-Anleihen derzeit durchaus noch Anziehungskraft. Circa 40 Prozent aller europäischen Versicherungen wollen laut der Blackrock-Umfrage ihre Anlagen in beiden Kategorien erhöhen. Die Deutsche Familienversicherung fokussiert sich aktuell mehr auf die Themenkomplexe Sicherheit und risikoadjustierte Ergebniserzielung: „Wir erhöhen unseren Anteil an Covered Bonds finanzstarker Finanzunternehmen mit breit diversifiziertem, granularem Deckungsstock. Diese bieten im Hinblick auf die Erzielung des Rechnungszinses ein hervorragendes Chance-Risiko-Verhältnis“, sagt Paetzmann. Er betont aber auch, dass das aktuelle Zinsumfeld mit rekordhohen Inflationszahlen und sehr aktiven Zentralbanken eine Herausforderung darstellt.

Dieses Szenario wird durch geopolitische Unsicherheiten nur verstärkt, so Paetzmann. Covered Bonds mit nachhaltigem Charakter sind für ihn „the place to be“. Grundsätzlich hat Paetzmann sich entschlossen, den Aktienanteil im Portfolio zu reduzieren. „Eine Erhöhung der Rentenanlagen erscheint sinnvoll. Dies sollten im Kern hochqualitative Titel sein. Mit einer höheren Wahrscheinlichkeit steht eine Rezession vor der Tür. Ein Fokus auf höhere Zinserträge ist für Versicherungen möglich. Wir streben einen moderaten Zuwachs an, da global weitere Zinssteigerungen durch die Zentralbanken möglich sind“, betont Paetzmann.

Weitere Zinssteigerungen sind zunächst einmal eine Belastung für Versicherungen und damit auch für deren Dienstleister. Ins Jahr 2023 sollte man eher mit verhaltenem Optimismus starten. Ein kleiner Trost mag die Prosa von Assekurata sein: „Beim Thema Zinsaufschwung in der Lebensversicherung liegt das Gute eben nicht ganz nah, sondern man muss eher in die Ferne schweifen.“ Dann wenden sich auch die Zeiten wieder.

Autoren: Patrick Eisele und Mona DohleSchlagworte: Anleihen | Duration | Risikomanagement | Spezialfonds | Strategische Asset Allocation (SAA) | Versicherer

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar