Zeichen stehen auf Fondsdepots ohne Garantien – wie im Ausland

Das Detlev-Rohwedder-Haus in der Berliner Wilhelmstraße ist Sitz des Bundesfinanzministeriums. Das BMF dreht die Stoßrichtung der Riester-Reform offenbar in Richtung Fondssparpläne ohne Garantie. Bild: BMF.

Das BMF dreht die Stoßrichtung der Riester-Reform offenbar in Richtung Fondssparpläne ohne Garantie. Bald geht der Referentenentwurf in die Anhörung. Was das BMF schon durchblicken ließ und wie vergleichbare Produkte in anderen Ländern punkten.

Seit einer gefühlten Ewigkeit wird über die dringend nötige Reform der privaten Altersvorsorge politisch diskutiert. Die Riester-Rente sollte von ihren Geburtsfehlern befreit werden, indem zwar die Fördersystematik erhalten bleibt, aber mit mehr Flexibilität gekoppelt wird. Künftig soll es jedoch weniger Optionen geben, so wird etwa die bislang versicherbare Option der BU-Zusatzversicherung wegfallen. Dafür wird ein Anbieterwechsel auch noch zu Beginn der Auszahlungsphase ermöglicht und ein Altersvorsorgedepot, auch Fondsspardepot genannt, als neues Zulagenprodukt erlaubt, bei dem auf eine lebenslange Verrentung verzichtet wird. Die „Riester-Nachfolge-Produkte“ sollen auch weiterhin kompatibel zur Betriebsrente sein.

„Das Gesetz tritt zum 1. Januar 2025 in Kraft“, kündigte BMF-Staatssekretär Florian Toncar an. Allerdings scheint sich die Reform hinter den Kulissen urplötzlich in eine spezielle Richtung zu drehen. „Als zentraler Baustein soll ein förderfähiges persönliches Altersvorsorge-Fondsdepot ohne Garantie geschaffen werden“, sagte Toncar Ende Juni in einem Interview für den digitalen Vermögensverwalter Growney. Dieses Depot soll eine geeignete Auswahl von Anlagemöglichkeiten wie Fonds, Anleihen oder ETFs enthalten. Vertragspartner ist der jeweilige Anbieter. Auch Lebensversicherer könnten das Altersvorsorgedepot als fondsgebundene Lebensversicherung ohne Garantie und mit Verrentungsoption anbieten, heißt es. Mit Blick auf besonders sicherheitsorientierte Verbraucher will man aber auch Produkte mit 80 oder 100 Prozent Garantie fördern. Jedoch sind wohl bestehende Riester-Produkte von den Versicherern für das Neugeschäft anzupassen oder grundlegend neue Produkte aufzulegen. Bestehende Riester-Verträgen können nach den Plänen wie bisher weitergeführt werden.

Michael H. Heinz bezweifelt, dass „die Pläne für Altersvorsorgedepots mit steuer- und förderbegünstigten ETF-Sparplänen der Weisheit letzter Schluss sind“. Nur eine Minderheit der Deutschen sei an der Börse aktiv und viele wollten „zu Recht“ nicht auf Garantien ihres Altersvorsorgekapitals verzichten, so der Präsident des Bundesverbandes Deutscher Versicherungskaufleute (BVK). „Flankierend“ sollte das bestehende Riester-System reformiert, entbürokratisiert und vereinfacht werden. Die FDP will mit dem Altersvorsorge-Fondsdepot ohne Garantie steuerfreie Sparpläne auf Wertpapiere möglich machen. Um von der staatlichen Förderung profitieren zu können, müssen die Sparpläne in einem zertifizierten Altersvorsorgedepot liegen. Wer also zum Beispiel bereits einen ETF-Sparplan besitzt, muss das Geld daraus womöglich erst umschichten. Der Auszahlungsplan soll dem Vernehmen nach schon mit Mitte 80 enden und demzufolge auf den Zwang zu lebenslanger Altersleistung verzichten. Toncar verweist auf den Erfolg solcher Modelle in anderen Ländern. In den USA etwa entnähmen Teilnehmer solcher Auszahlpläne oft sogar zu wenig Geld im Alter, es gäbe also kein schnelles Konsumieren in der Praxis.

Recht gibt ihm eine im Mai veröffentlichte Studie des Deutschen Aktieninstituts (DAI), die Altersvorsorgedepots in Australien, den USA, Kanada, Frankreich und Irland analysiert hat. Dort erfreuen sich solche Auszahlungspläne besonderer Beliebtheit. Bei Auszahlungsphasen von etwa 20 Jahren bleibe zumindest ein Teil der Altersvorsorge in Aktien angelegt und erwirtschafte somit weiter attraktive Erträge. Rentner entnähmen so vorsichtig Geld, dass das Ersparte gar nicht während der Rentenzeit aufgebraucht wird. „In vier von fünf der betrachteten Länder – also mit Ausnahme von Frankreich – wurden deswegen sogar Vorschriften für eine jährliche Mindestentnahme eingeführt“, heißt es in der Studie. Wer die Mindestauszahlungsraten nicht abruft, müsse zum Beispiel in den USA eine Strafsteuer zahlen. Solche Altersvorsorgedepots „wären auch ein guter Weg für Deutschland“, sagt Christine Bortenlänger, bis Juli 2024 geschäftsführender Vorstand des DAI. Die Studie betrachtet Länder, in denen Altersvorsorgedepots eine wesentliche Stütze der Altersvorsorge sind (Australien und USA) oder zumindest eine lange Tradition haben (Kanada). Mit Frankreich und Irland sind zudem Länder berücksichtigt, in denen bislang die Umlage in der gesetzlichen Rente die Einkommen der Rentner dominiert.

Beispiel Australien: Dort wird in der staatlich geförderten betrieblichen und privaten Altersvorsorge seit 1993 ausschließlich mit einem Altersvorsorgedepot gespart. Auf den insgesamt 24 Millionen Altersvorsorgedepots liegt ein Vermögen von 2,1 Billionen Euro – bei 26 Millionen Einwohnern. Jährliche Rendite zwischen 2004 und 2023: 7,1 Prozent. Die Anbieter der Standardprodukte (MySuper) werden auf eine einfache Anlagestrategie verpflichtet, wobei der Aktienanteil bis zu 85 Prozent beträgt und um festverzinsliche Wertpapiere sowie Liquidität ergänzt wird. Alternativ dazu können die Anbieter ein Lebenszykluskonzept anwenden.

In den USA machen die 1975 eingeführten Altersvorsorgedepots (Individual Retirement Accounts) 35 Prozent des gesamten Altersvorsorgevermögens von insgesamt 36,2 Billionen Euro aus. Die Aktienquote beträgt 65 Prozent. Es gibt keine Verpflichtung zu Garantien. Ab 59,5 Jahren kann, ab 70,5 Jahren muss eine Auszahlung erfolgen. Vehikel für Auszahlungen bis zum Lebensende sind möglich, etwa Managed Payout Funds. Als Finanzinstrumente kommen Lebensversicherungen nicht in Frage.

In Kanada ist zwar die gesetzliche Rente wesentliche Einkommensquelle der Rentner (Canada Pension Plan). Dabei werden die Beiträge anders als in Deutschland am Kapitalmarkt und zu einem großen Teil in Aktien angelegt. Das 1957 eingeführte Altersvorsorgedepot RRSP (Registered Retirement Savings Plan) nutzt jeder fünfte kanadische Steuerzahler als zusätzliche private Altersvorsorge. Der RRSP ist mit 71 aufzulösen, entweder als Leibrente oder Auszahlungsplan, bei dem Mindestentnahmen vorgeschrieben sind, die sich mit zunehmendem Alter erhöhen. Erlaubte Finanzinstrumente sind beispielsweise Fonds, Aktien und Anleihen, Währungen, Gold/Silber, Anlagen in nichtbörsennotierte Unternehmen oder Venture Capital.

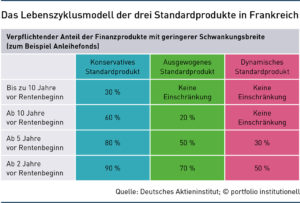

In Frankreich nutzen mehr als zehn Millionen Menschen den Plan d’Épargne Retraite. Die erst 2019 eingeführten Altersvorsorgedepots haben insgesamt ein Anlagevolumen von 103 Milliarden Euro. Es gibt ein Standardprodukt mit Lebenszyklusmodell, das automatisch gewählt wird, wenn der Sparer keine Angaben zur Anlagestrategie macht. Vom Gesetzgeber werden verschiedene Risikoprofile vorgegeben, die darüber entscheiden, mit welcher „Geschwindigkeit“ der risikoreichere Anteil bis zum Renteneintritt abgeschmolzen wird. Anbieter von Standardprodukten werden gesetzlich auf eine Lebenszyklusstrategie mit drei verschiedenen Modellen verpflichtet – siehe Grafik. Als Auszahlung sind Leibrente, Auszahlungsplan und Einmalzahlung möglich.

In Irland gibt es bei einer Einwohnerzahl von fünf Millionen 386.153 Verträge zu den 2002 eingeführten Altersvorsorgedepots PRSA (Personal Retirement Savings Accounts) im Volumen von 12,2 Milliarden Euro. Die Produktanbieter müssen lizenziert, die Produkte registriert werden. Auszahlungen müssen zwischen 60 und 75 Jahren beginnen. Mindestauszahlungen beim Auszahlungsplan: mit 61 Jahren 4,0 Prozent des Vermögens, ab 71 dann 5,0 Prozent. Alle PRSA müssen eine Default-Strategie für Sparer anbieten, die keine andere Strategie wählen. Die Anbieter werden auf Standardprodukte verpflichtet, die gut diversifiziert sein müssen und nur in liquide und regulierte Finanzprodukte wie Fonds investieren dürfen.

Kritik am Plan für ein gefördertes Fondsspardepot kommt vor allem von den deutschen Aktuaren, die auf einer Lebensstandardsicherung beharren und keine Alternative zur lebenslangen Rente wollen. Entnahmesparpläne böten keinen ausreichenden Schutz, da sie nur bis zu einem bestimmten Alter berechnet würden. Danach stehe der Betroffene finanziell nackt da. Dennoch: Die Einführung des Fondsspardepots gilt als sicher. Marktteilnehmer dürfen gespannt sein, wie der Wortlaut im Gesetz aussehen wird und welche politischen Kompromisse bis zum Spätherbst noch ausgehandelt werden.

Autoren: Detlef PohlSchlagworte: private Altersvorsorge | Riester

In Verbindung stehende Artikel:

Bin mal gespannt, welche Horror-Geschichten sich die Versicherungslobby noch einfallen lässt um Fondsdepots ohne Garantien schlecht zu reden. Klar sind die schlecht – für alle Versicherungen und für Vertriebe, welche sich bisher mit überteuerten Policen sehr gut finanzieren konnten. Für Kunden waren reine Depots schon immer die günstigste Lösung….

Wunder können geschehen … zumindest gewollt sein … hoffentlich gibt es die Einsicht in die seit mehr als einem Jahrzehnt bekannten und immer wieder NICHT umgesetzten Notwendigkeiten in der Reform der Altersvorsorge … hier der Riester-Rente.

Eine Haftung der Politiker für NICHT erfolgte Reformen gibt es leider nicht – die Vermögensverluste für den Anleger sind inzwischen gigantisch groß …

Nur weil die Volksvertreter namens Politiker wegen Unfähigkeit zur praktikablen und sinnvollen Reform nicht entlassen werden können und keinerlei persönliche Haftung existiert …

Ein Unternehmen oder kluger Bürger wäre – in Riester-Vermögen gerechnet – schon doppelt so reich (ca. 7% Rendite p.a.) – wenn er nicht über ein Jahrzehnt auf die Reform der Riester Rente warten müsste sondern im Eigen-Interesse des Anlegers handeln dürfte.

Ich hoffe nur, dass sich endlich den wirtschaftlichen Fakten gewidmet wird und nicht ideologisch falsch argumentiert wird.

Ein normaler Bürger rechnet mit spitzem Bleistift, was in der Rente verfügbar ist – da ist Freiheit in der Anlagegestaltung UND in der Entnahmephase / Rentenphase das einzig sinnvolle !

P.S.

die“Abzocker-Kosten“ der Riester-Anbieter für die Rentenphase nach 85 ist unsäglich – die Anbieter sollten verpflichtet werden die Anlagerenditen in der Zeit nach Rentenbeginn bis 85 Jahre und darüber hinaus sowie die tatsächlichen Sterbewahrscheinlichkeiten und verbleibenden Lebenserwartungen , der Bürger die in Riester sparen … 1:1 umsetzen zu müssen .

Dafür können vielleicht 5 % Sicherheitspuffer genehmigt werden – aber nicht bis zu 35 % .

Der Lobbyvertretung der Riester-Anbieter sei KEIN DANKE gesagt für eine miserable Vorgehensweise.