Versicherer-bAV spiegelt Garantie-Problem

Firmensitz der Alten Leipziger in Oberursel. In einer aktuellen Analyse der zwölf umsatzstärksten Lebensversicherer erreicht die Anbieterin gute Ergebnisse. Foto: Alte Leipziger.

Die Bilanz von Direktversicherungen, Wettbewerbs-Pensionskassen und Versicherer-Pensionsfonds spiegelt die Probleme aller Anbieter von Garantiemodellen so deutlich wie nie zuvor. Ein Versuch, die Zahlen der versicherungsförmigen bAV zu beleuchten.

Mit der jetzigen negativen Zinsdifferenz bei Inflationsrate und Marktzins können Lebensversicherer und somit auch die versicherungsförmige bAV noch keinen Staat machen. Insbesondere die versicherungsförmige Betriebsrente über den Weg von Direktversicherungen, Pensionskassen und Pensionsfonds leidet unter dem Szenario. Tatsächlich sind wir mittendrin in einer Zeitenwende mit strukturell inflationären Effekten.

Die Zinswende ist mit ambivalenten Folgen für die Lebensversicherer verbunden: Viele Gesellschaften können nun von höherer Verzinsung der Vermögenswerte profitieren und ihre Ertragskraft steigern. Zunächst einmal kommt es jedoch zu stillen Lasten. Erst auf lange Sicht werden die Versicherer durch den Zinsanstieg in der Lage sein, in der Neu- und Wiederanlage wieder stärker in rentablere Papiere zu investieren und freiwerdende Mittel aus der Zinszusatzreserve in die Rückstellung für Beitragsrückerstattung einzustellen. „So könnten sie wieder deutlich höhere Überschussbeteiligungen gewähren“, prognostiziert Lars Heermann, Bereichsleiter Analyse der Ratingagentur Assekurata.

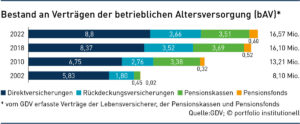

Die Faktenlage liest sich von der Masse her nicht schlecht: 2022 gab es so viele abgeschlossene Direktversicherungen wie noch nie. „Innerhalb der Lebensversicherung entfällt fast jeder fünfte Vertrag und sogar knapp ein Viertel der Beiträge auf die bAV“, resümiert Jörg Asmussen, Hauptgeschäftsführer des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV). Damit entwickelte sich die Direktversicherung von allen fünf bAV-Durchführungswegen, in denen sich die Lebensversicherer engagieren (samt 3,66 Millionen Stück Rückdeckungsversicherungen für Pensionszusagen), am besten – eine erstaunliche Zwischenbilanz angesichts von nur 0,25 Prozent Rechnungszins für Neuverträge und der weiter verbreiteten Pflicht zur 100-Prozent-Garantie in oftmals tariflich fixierten Beitragszusagen mit Mindestleistung (BZML).

Ende 2022 gab es 8,8 Millionen Verträge im Bestand – 700.000 Verträge mehr als fünf Jahre zuvor. „Das ist ein neuer Höchststand“, sagt Asmussen. Der laufende Jahresbeitrag kletterte bei Direktversicherungen um 200 Millionen Euro auf neun Milliarden Euro. Seit Inkrafttreten des Betriebsrentengesetzes 1974 hat sich die Zahl der Policen im Bestand mehr als vervierfacht und die versicherte Summe stieg von 7,1 auf 270,5 Milliarden Euro.

Wie die Publikation „Lebensversicherung in Zahlen 2023“ weiter zeigt, stieg der bAV-Anteil bis Ende 2022 bei der Zahl aller LV-Verträge von 18,9 auf 19,3 Prozent; bei den Beiträgen wuchs er von 24,0 auf 24,3 Prozent. Die Zahl neu abgeschlossener bAV-Verträge war 2020 im Vergleich zu 2019 um 17,9 Prozent eingebrochen, was zu einem Rückgang im Gesamtbestand der bAV-Verträge um 0,2 Prozent auf 16,2 Millionen Stück geführt hatte. Diese Corona-Delle scheint die Branche kompensiert zu haben, denn inzwischen zählen 16,6 Millionen Verträge zum Bestand (+ 0,7 Prozent) – siehe Grafik.

In der Langfristbetrachtung bleibt die versicherungsförmige bAV eine Erfolgsgeschichte: So hatte die LV-Branche im Jahr 2000 insgesamt erst 61,2 Milliarden Euro Beitrag vereinnahmt (2020: 102,7 Milliarden Euro); davon betrafen 12,7 Prozent die betriebliche Altersvorsorge.

Die Qualität der einzelnen Anbieter differenziert sich weiter aus. Dies geht aus der aktuellen Analyse der zwölf umsatzstärksten Lebensversicherer hervor, bei der Professor Hermann Weinmann von der Hochschule Ludwigshafen untersucht hat, was die Anbieter betriebswirtschaftlich leisten und was sie zudem mit dem Geld ihrer Kunden machen. Ergebnis: In beiden Kategorien zusammen überzeugt nur die Allianz mit sehr guten Noten. Beim betriebswirtschaftlichen Ergebnis folgen mit Abstand Axa und Alte Leipziger, während Cosmos das Schlusslicht bildet.

Bei der Verbrauchernote folgt die Alte Leipziger der Allianz, aber auch Axa, Debeka und R+V liefern solide Ergebnisse. Auch hier bildet Cosmos das Schlusslicht, doch auch Generali und Württembergische sind nicht viel besser. Zurich Deutscher Herold ist in beiden Kategorien Mittelmaß, lässt aktuell jedoch damit aufhorchen, 720.000 Klassik-Verträge von drei Millionen Stück in den Run-off schicken zu wollen. Dazu wurde die Zurich Legacy Versicherung als Brückengesellschaft gegründet, die das Policen-Paket dann an die Plattform Viridium verkauft. Davon seien auch bAV-Verträge betroffen, so ein Sprecher auf Nachfrage von portfolio institutionell. Derzeit ist die Bafin allerdings nicht bereit, den Deal zu genehmigen.

Angesichts der Krisen, die Wirtschaft und Beschäftigte in dieser Zeit durchstehen mussten und müssen, sei das bAV-Ergebnis der Versicherer gut. „Darauf kann man aufbauen“, meint Asmussen. Das klingt ein wenig wie das Pfeifen im Walde. Denn die bAV-Regulierung hindert auch die Lebensversicherer weiter am Umsatzwachstum, allen voran bei den Pensionskassen. Wie GDV-Zahlen zeigen, gingen die Beitragseinnahmen bei Lebensversicherungen, Pensionskassen und -fonds 2022 um sechs Prozent auf 97,1 Milliarden Euro zurück. Aufgrund der Zinsentwicklung schrumpfte der Einmalbeitrag um 18 Prozent auf 30,7 Milliarden Euro. „Auch für 2023 sind die Aussichten gedämpft“, gibt der GDV-Chef zu.

Knüppelhart traf es die 19 erfassten LV-Pensionskassen, die vielfach erst 2002 mit hohen Kosten gegründet oder geöffnet wurden, weil der Gesetzgeber der etablierten Direktversicherung zunächst die Förderung der Entgeltumwandlung versagte. Danach begann das Neugeschäft der Wettbewerbs-Pensionskassen, die früher oder später in die Direktversicherungsbestände integriert werden dürften, zu bröckeln. Einige befinden sich nach der langjährigen Zinsmisere wieder im Run-off, obwohl der ganz überwiegende Teil des Bestandes – 94,3 Prozent – auf Pensionsversicherungen entfällt, die sich noch in der Anwartschaftsphase befinden. „Zahlen zu Unternehmen im Run-off erfasst der Verband nicht“, heißt es auf Nachfrage.

Der Bestand an Pensionskassen-Verträgen verringerte sich um 1,7 Prozent mit einer Versicherungssumme beziehungsweise kapitalisierten Jahresrente von 58,6 Milliarden Euro. Die gebuchten Brutto-Beiträge (ohne Beiträge aus RfB) der Pensionskassen verringerten sich auf 2,1 Milliarden Euro (-7,4 Prozent). Immerhin sind die Kapitalanlagen Ende 2022 um 3,5 Prozent auf 54,3 Milliarden Euro gestiegen.

Bereits auf der Aba-Tagung im Frühjahr hatte Frank Grund, der zum 1. Oktober 2023 in den Ruhestand ging und die Versicherungs- und Pensionsfondsaufsicht an Julia Wiens abgab, ein eher düsteres Szenario entwickelt. Der abrupte Zinsanstieg erweise sich als erhebliches Risiko für viele Pensionskassen, die branchenweit nach 30 Milliarden Euro stillen Netto-Reserven Ende 2021 nun fünf Milliarden Euro stille Netto-Lasten in den Büchern hatten. Der Rückgang stiller Reserven führt zu weniger Risikotragfähigkeit: Die Zahl der Kassen mit einem negativen Stresstest-Ergebnis war 2022 deutlich höher als 2021. Die Branche stehe laut Grund vor einem Konsolidierungsprozess: Auch 2022 seien Bestände von kleineren Kassen auf größere Einheiten übertragen und kleine Kassen in Liquidation geschickt worden.

Fünf Milliarden Euro stille Lasten

Deutlich besser sieht die Bilanz der 14 erfassten LV-Pensionsfonds aus (2021: 15). Der gesamte Neuzugang erreichte 2022 rund 57.900 gesicherte Personen. Der laufende Beitrag für ein Jahr aus diesem Neuzugang belief sich auf 34,0 Millionen Euro (+59,7 Prozent), der Einmalbeitrag auf 2,0 Milliarden Euro (+82,8 Prozent). Der Bestand stieg zum Jahresende um 7,7 Prozent auf 600.700 Personen. Die gebuchten Brutto-Beiträge wuchsen im gleichen Zeitraum um 72 Prozent auf 2,2 Milliarden Euro. Die Entwicklung der Beitragseinnahmen von Pensionsfonds ist jedoch stark von Einmalbeiträgen geprägt, die mit der Auslagerung von Pensionszusagen verbunden sind. Diese schwanken im Zeitverlauf stark, so die Erklärung des Versicherungsverbands.

Insgesamt bescheinigt der GDV der bAV noch Wachstumspotenzial. Die Versicherer wollen denen, die keine eigenen Versorgungswerke haben, auch künftig attraktive Lösungen bieten. „Dazu wäre es sinnvoll, der bAV mehr Raum für chancenreichere Kapitalanlagen zu geben – auch jenseits der Sozialpartnermodelle“, so Asmussen. Auch die Förderung von Geringverdienern sollte gestärkt werden, etwa die Dynamisierung der Einkommensgrenzen bei fortschreitender Lohnentwicklung. „Ein gutes Instrument für KMU ist außerdem, freiwillige Modelle zur automatischen Entgeltumwandlung mit Opt-out für die Beschäftigen auf Betriebsebene zu ermöglichen – bislang braucht es dafür einen Tarifvertrag“, so Asmussens Wünsche an den Gesetzgeber.

Autoren: Detlef PohlSchlagworte: Betriebliche Altersversorgung (bAV) | Pensionsfonds/CTA | Pensionskassen

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar