Secondaries – zweiter Blick, erste Wahl?

Raphael Haselberger, CFA Senior Product Specialist Private Markets (links), und Anselm Feigenbutz, Portfoliomanager Private Debt, Allianz Global Investors

Private Markets gehören inzwischen zur Standardklaviatur der professionellen Geldanlage. Auch innerhalb des Segments lassen sich Akzente setzen – etwa mit „Secondaries“. Aber was ist das eigentlich genau? Und warum gerade jetzt?

Wie Salz auf der Brezel oder Parmesan zur Pasta gehören Private Markets inzwischen ins Repertoire vieler institutioneller Anleger – Investments also, die in der Regel nicht an öffentlichen Märkten gehandelt werden.

Deren Stärke? Sie bewegen sich oftmals nicht im Gleichschritt mit den herkömmlichen Märkten wie Aktien oder Bonds und liefern daher einen Diversifikationseffekt für ein Portfolio. Außerdem bieten sie eine Komplexitäts- und Illiquiditätsprämie im Vergleich zu herkömmlichen Märkten. Aktuell findet sich im Private-Markets-Universum eine Reihe von Ansätzen, für die die Sterne gut stehen. Doch von Anfang an.

Private Markets sind keine neue Erfindung, im Gegenteil: Schon 1850 gab es mit der auch von privaten Geldgebern finanzierten „first transcontinental railroad“ quer durch die USA so etwas wie ein erstes Private-Markets-Investment. Und Stiftungsfonds von US-Universitäten wie Harvard oder Yale haben im Verlauf der jüngeren Vergangenheit ein Gutteil ihrer Portfolios mit Anlagen in Private Equity oder Wälder bestückt und damit Mehrrenditen einfahren können. Allein Private Equity und Venture Capital machen in den durchschnittlichen Portfolios der Stiftungen über 27 Prozent aus. Zu einem Vergleich der Stiftungsfonds untereinander sagt der Vorstand der Harvard Management Company, N. P. Narvekar: „Je mehr Private Assets ein Investor im Finanzjahr 2022 in seinem Portfolio hatte, umso stärker seine Performance.“

Kein Wunder, dass entsprechende Investments gefragt sind. Eine Umfrage des Bundesverband Alternative Anlagen (BAI) zeigt, dass fast 95 Prozent der befragten Investoren mindestens eine alternative Anlage allokiert haben. Bei rund 88 Prozent sind es mindestens zwei „Alternatives“ und bei gut 76 Prozent sind es mehr als drei.

Die Herausforderung im Umgang damit lautet indes genau wie bei herkömmlichen Investments: „Know your market.“ Denn hinter dem einfachen Schlagwort „Private Markets“ fächert sich eine Vielzahl von Möglichkeiten auf. Und jede hat unterschiedliche Eigenschaften. Vor allem, wenn man auf die weniger bekannten Trends schaut.

Von wegen zweite Wahl

Beispielsweise Secondaries – oder auf Deutsch Sekundärmarkttransaktionen. Hierbei handelt es sich vereinfacht gesagt um einen alternativen Weg für Investoren, in „Private Markets“ zu investieren oder sich von Beteiligungen zu trennen. Statt ein Private-Markets-Investment bis zum Verkauf oder Ende der Fondslaufzeit zu halten, kann es auch an einen anderen Investor verkauft werden. Oder eben von anderen Investoren erworben werden. Gerade jetzt ist dieser Ansatz durchaus einen Blick wert. Der Grund dafür liegt unter anderem an der aktuellen Unsicherheit und an den Marktschwankungen, die dazu führen, dass Investoren vermehrt ihre Private-Markets-Portfolios anpassen müssen.

Dafür greifen Investoren typischerweise auf den Sekundärmarkt zurück. Je nach Angebot und Nachfrage kann das bedeuten, dass manche dieser Investments mit einem Preisabschlag zu erwerben sind. Für aktive Investoren können sich damit also Gelegenheiten ergeben, Private-Markets-Portfolios über Secondaries aufzubauen oder auszuweiten und damit noch eine attraktive Prämie einnehmen zu können. Neben einem möglicherweise attraktiven Preis ist ein weiterer Vorteil dieser Ausprägung, dass Investoren bereits bestehende Private-Markets-Investments erwerben. Mit Secondaries investiert man also zu einem späteren Zeitpunkt im Lebenszyklus eines Fonds oder Investments als es etwa über den Primärmarkt der Fall ist. Damit reduziert sich das sogenannte „Blind Pool“- Risiko, da Investoren bereits zum Erwerbszeitpunkt wissen, was im Portfolio ist. Außerdem kann hierdurch der Kapitaleinsatz beschleunigt werden. Investoren müssen also nicht viele Jahre auf Kapitalabrufe warten, sondern werden bereits zum Erwerbszeitpunkt Kapital investieren. In Summe kann der Secondaries-Ansatz damit zu einer Reduzierung des „J-Curve“-Effekts führen, durch die oben erwähnten Mehrrenditen, dem attraktiven Zahlungsprofil und einer Reduzierung des Risikos. Secondaries sind also weit davon entfernt, zweite Wahl zu sein, sondern können eine sehr attraktive Investmentoption im Private-Markets-Bereich bieten.

Eine Idee, viele Spielarten

Dazu kommt: Secondaries gibt es nicht nur bei einer einzigen Ausprägung der Private Markets, sondern gleich bei einer ganzen Reihe. Aktive Sekundärmärkte gibt es in Private Equity, in Private Debt und in Infrastruktur. Am längsten gibt es Secondaries im Bereich Private Equity und der Marktanteil hat sich dort rasant erhöht: Während im Jahr 2000 nur 1,3 Prozent der weltweit in Private Equity allokierten Volumina Secondaries waren, stieg die Zahl im Jahr 2021 auf sechs Prozent.

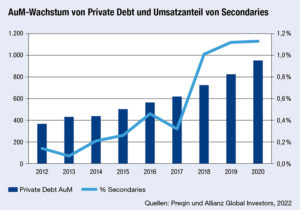

Bei Private Debt und Infrastruktur ist der Sekundärmarkt noch etwas jünger, aber gerade in den vergangenen Jahren stark gewachsen und bietet damit attraktive Investmentmöglichkeiten für erfahrene Private-Markets-Manager. Auch künftig kann man von einem weiteren Wachstum der Secondaries in diesen Bereichen ausgehen. Denn auf Basis des starken Anstiegs der Private-Debt- und Infrastruktur-Investments in den Portfolien von institutionellen Investoren wird es auch zu mehr Sekundärmarkttransaktionen kommen. Weil es aber aktuell nur eine begrenzte Anzahl von spezialisierten Abnehmern gibt, sind aufgrund dieses Ungleichgewichts eine Vielzahl von attraktiven Investmentmöglichkeiten für Investoren zu erwarten, die sich auf Secondaries fokussieren.

Wichtig hervorzuheben ist, dass Secondaries ein Investmentansatz sind, der spezialisierte Erfahrung und Marktzugang benötigt. Investoren sollten über langjährige Erfahrung in den zugrundeliegenden Märkten verfügen, spezielle Kenntnisse bei der Umsetzung von Transaktionen haben und einen direkten Zugang zu den relevanten Akteuren im Sekundärmarkt haben. Dies beinhaltet nicht nur den Zugang zu den führenden Private-Markets-Fondsmanagern, sondern auch zu Investmentbanken und Brokern, die oftmals das Bindeglied zu den verkaufswilligen Investoren darstellen.

Im Portfolio eines Investors können Sekundärmarkttransaktionen entweder als komplementäres Investment zu bestehenden Private-Markets-Anlagen verwendet werden – oder aber zum schnellen und diversifizierten Aufbau eines Private-Markets-Portfolios. Secondaries mögen oft eher auf den zweiten Blick auffallen, aber sie gehören angesichts des Umfelds zur ersten Wahl.

Secondary-Fonds sind erste Wahl

Interview mit Anselm Feigenbutz

Portfoliomanager Private Debt, Allianz Global Investors

Wie groß ist die Secondary-Welt?

Da muss ich etwas ausholen: Für Private Equity ist das Universum an Secondary-Fonds sehr groß – einfach, weil es sich um einen etablierten Markt handelt. Anders, nämlich noch deutlich kleiner, sieht das Universum bei Infrastruktur, bei Immobilien und bei Private Debt aus. Gerade Investoren mit Erfahrung in diesen noch weniger etablierten Märkten können nun von ihrem Marktzugang profitieren. Wir haben zum Beispiel gerade einen Private-Debt-Secondary-Fonds aufgelegt. Eine Größenordnung: Der jährliche Dealflow liegt laut Preqin bei etwas über 18 Milliarden Euro. Doch das Volumen des größten Fonds für dieses Segment liegt lediglich bei nur gut fünf Prozent des jährlichen Dealflows. Hier gibt es also noch Luft nach oben.

Finden Angebot und Nachfrage derzeit zusammen?

Aktuell sehen wir bei Secondaries einen Anstieg der Transaktionsvolumina. Generell gibt es ein erhöhtes Angebot. Treiber dafür sind zum Beispiel strategische Portfolioanpassungen sowie der Bedarf, Liquidität zu schaffen. Dem steht ein nur begrenztes Kapitalangebot im Verhältnis zu den Möglichkeiten gegenüber.

Daraus können sich sehr attraktive Chancen ergeben. Denn vor dem Erwerb von Fondsanteilen auf dem Secondary Market werden die Assets im Fonds analysiert und bewertet – auch mit Blick auf das aktuelle Zinsniveau. Auf dieser Basis ergibt sich meist ein Discount.

Warum sollten sich Investoren von „guten“ Fonds trennen?

Es gibt eine Reihe von Gründen, aus denen sich Investoren von Private-Markets-Fonds trennen. So können das veränderte Zinsumfeld und damit einhergehende Neubewertungen Investoren dazu veranlassen, ihr Portfolio umzuschichten. Andere Gründe können eine neue Investmentstrategie, die Suche nach Liquidität oder auch regulatorische Änderungen sein. Des Weiteren beeinflusst die Duration das Verhalten der Verkäufer, die zurzeit eher gewillt sind, sich von älteren Fonds zu trennen.

These: Im Vergleich zu Primaries ist die IRR bei Secondaries eher gleich, sein Multiple aber deutlich geringer?

Die Rendite bei Secondaries ist generell höher, weil Fondsanteile zum Discount erworben werden können, und aufgrund der kürzeren Duration – immerhin werden voll investierte Portfolios erworben. Damit ist die IRR höher und das Multiple ähnlich hoch wie bei einem Primary Investment über die volle Fondslaufzeit.

Zur Kostenfrage: Mit dem Secondary- und mit den erworbenen Zielfonds hat der LP eine doppelte Fee-Ebene!

Weil wir gemeinsam mit der Allianz investieren, sind wir typischerweise einer der größten Anleger bei den entsprechenden Private-Debt-Fonds. Die damit einhergehenden Discounts wirken den Fees entgegen und tragen zu einer attraktiven Rendite bei Secondaries bei.

Wie hoch sind die Discounts?

Im Geschäft mit Secondaries sind Discounts ein wichtiger Teil der Investmentthese. Wir sehen derzeit Discounts von bis zu zehn Prozent bei Senior-Secured-Lending-Fonds und potenziell bis zu 20 Prozent bei opportunistischen beziehungsweise Special-Situations-Fonds, je nach dem zugrundeliegenden Portfolio.

Sind Secondaries für stark wachsende Anleger nicht unattraktiv? Diese können die J-Curve verkraften, haben wenig Probleme mit Overcommitments und sind froh, wenn das Geld nicht so schnell wieder zurückkommt.

Secondaries können attraktive Renditen, breite Diversifizierung und ein schnelles Deployment bieten. Gerade der schnelle Kapitalabruf ist für stark wachsende Portfolios ein wichtiges Argument für Secondaries und kann Anlegern helfen, eine Private-Markets-Allokation schneller als mit Primaries aufzubauen.

In Zahlen: Im gegenwärtigen Käufermarkt in Private Debt können Secondary-Investoren im Schnitt und im Vergleich zu Primary-Investoren eine Mehrrendite von gut drei Prozentpunkten erzielen. Daher kann eine Investition in Private-Debt-Secondaries auch für große oder stark wachsende Kapitalanleger sinnvoll sein. Dazu kommt: Private Debt ist weiterhin in einer säkularen Wachstumsphase. Laut Preqin wird erwartet, dass die AuM weiterwachsen. Damit steht auch einem weiteren Anstieg von Sekundärmarkttransaktionen nichts im Wege.

In Verbindung stehende Artikel: [social_share_button]

Schreiben Sie einen Kommentar