Riese auf wackligen Beinen

Das Kapitol der Vereinigten Staaten ist der Sitz des Kongresses, der Legislative der Vereinigten Staaten von Amerika, in Washington, D.C. In ihm finden Sitzungen des Senats und des Repräsentantenhauses statt.

Die US-Zinsen diktieren die Liquiditätsbedingungen weit über die USA hinaus, doch der Ausblick für US-Renten ist unsicher: Einerseits stoßen die bisherigen Megakäufer von US-Staatsanleihen wie Federal Reserve und internationale Notenbanken ihre Bestände ab, andererseits wirft die Regierung mit ihrer rasant steigenden Verschuldung immer mehr Anleihen auf den Markt.

Während die Europäische Zentralbank (EZB) die Leitzinsen senkt, hält die US-Notenbank ihre Fed Funds Target Rate weiter bei 5,25 bis 5,5 Prozent. Zwar betont Fed-Präsident Jerome Powell, dass die Inflation in die richtige Richtung gehe. Es brauche jedoch „weitere gute Daten, um unsere Zuversicht zu stärken, dass sich die Inflation nachhaltig in Richtung zwei Prozent bewegt“, so der Fed-Chef im Anschluss an die jüngsten Zinssitzung.

Das robuste Wirtschaftswachstum, der resistente Jobmarkt und die hartnäckige Inflation haben die Hoffnungen auf Zinssenkungen seit Jahresanfang weitgehend pulverisiert. Preisten die Märkte zu Jahresbeginn noch bis zu sechs Zinssenkungen ein, so ist die Erwartung mittlerweile auf ein bis zwei Zinsschritte geschrumpft. Die US-Notenbanker selbst rechnen für dieses Jahr nur noch mit einer Zinssenkung. Es ist ein außergewöhnlicher Zinszyklus: Denn üblicherweise klettern die Leitzinsen Stufe um Stufe die Zinstreppe hinauf, bevor es dann im freien Fall nach unten geht. Doch diesmal ist es anders – das liegt vor allem daran, dass der Fed die weiche Landung zu gelingen scheint. Zugleich wirft die überbordende Staatsverschuldung Fragezeichen für die Entwicklung der Treasury-Renditen auf.

US-Kurz- und Langfristzinsen und der Dollar haben für Anleger Bedeutung weit über ihre direkte Allokation in US-Anleihen hinaus. Denn Dollarkurs und Dollarzinsen diktieren die monetären Bedingungen für Aktien- und Anleihenmärkte weltweit. Michael Muck, Leiter Zinsstrategie bei der Meag, sagt: „Der US-Markt ist schon allein deshalb interessant, weil es der größte Anleihenmarkt der Welt ist.“ Neben der aktuell zunehmenden Renditedifferenz zum Euro spielen weitere Faktoren eine wichtige Rolle bei der Allokation. Zu den Bewertungs- und Diversifikationsaspekten kommt die Regulatorik. Das gilt insbesondere für Versicherungsgesellschaften, die in ihrer Verbindlichkeitsstruktur US-Dollar-Exposure aufweisen. Brian McCarthy, Leiter Alternative Investments bei der Talanx-Tochter Ampega, erklärt: „Unsere Konzernkunden investieren fast ausschließlich ‚liability matched‘ in den jeweiligen Währungen und nutzen dabei das volle Spektrum an liquiden Instrumenten und Alternatives im Dollar-Raum.“ Andere Anleger haben ihre Fremdwährungsbudgets mit Dollar aufgefüllt über Engagements an Aktien- und Anleihenmärkten. Hier schlägt sich der Dollarkurs unmittelbar in den Anlageergebnissen nieder.

Harald Eggerstedt, Berater bei Faros Consulting, sagt: „Oft werden US-Rentensegmente währungsgesichert abgebildet, insbesondere langlaufende Unternehmensanleihen und Spezialsegmente wie Emerging Market Debt und Asset Backed Securities.“ Im Fokus steht dabei vor allem der Diversifikationsaspekt. Weniger häufig finde ein aktives Währungsmanagement durch die KVG oder einen Währungs-Overlay-Manager statt. Gefragt sind in Ausschreibungen vor allem Mortgage Backed Securities und Syndicated Loans oder CLOs: „Hier sind die Spreads attraktiv und die zu erwartenden Ausfall-Risiken niedrig“, so Eggerstedt. Wegen der aktuell noch hohen US-Geldmarktzinsen als Basisverzinsung entsprechender Papiere würden diese Anlagen einen hohen Cashflow generieren. Auch High Yield Bonds seien weiterhin interessant: „Zwar ist der Spread historisch eher niedrig, jedoch federn die hohen Kupons die Risiken gut ab“, so Eggerstedt. Der US-Credit Markt sei zudem tief diversifiziert, mit Private-Debt-Fonds, die nur darauf warten, Bonds aufzunehmen, die temporär unter Druck geraten.

Schwache Treasuries, starker Dollar

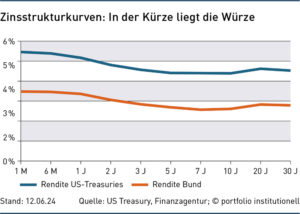

Seit Jahresbeginn ist die Rendite zehnjähriger US-Treasuries von knapp unter vier auf bis zu 4,7 Prozent gestiegen, zuletzt lag sie bei rund 4,3 Prozent. Investment-Grade- und High-Yield-Anleihen profitierten dagegen von sinkenden Risikoprämien. Der Dollar hat gegenüber dem Euro leicht zugelegt. Doch wie es am US-Rentenmarkt und mit dem Dollar weitergeht, ist unklar: Eine der Hauptsorgen gilt Angebot und Nachfrage an US-Staatsanleihen. Lange hatten US-Treasuries von der enormen Nachfrage preisagnostischer Anleger wie der japanischen und chinesischen Notenbank profitiert. Dazu kamen die Anleihenkäufe der Fed im Rahmen der quantitativen Lockerung.

Nun reduzieren ausländische Regierungen ihre Bestände an US-Staatsanleihen aus geopolitischen und Diversifikationsgründen. Und auch die Fed fährt ihre Bestände im Zuge des Quantitative Tightenings rasch zurück. An ihre Stelle treten renditeorientierte Investoren wie Hedgefonds, Publikumsfonds, Versicherer und Pensionsfonds. „Diese neuen Käufer könnten eher geneigt sein, eine höhere Prämie für die Finanzierung der Ausgaben der US-Regierung zu verlangen“, erwartet Robert Abad, Portfoliomanager bei Western Asset Management.

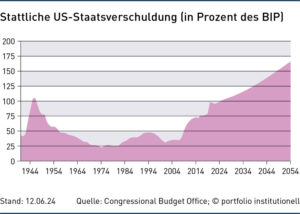

Zugleich wirft das US-Finanzministerium immer neue Anleihen auf den Markt: Denn die USA fahren weiter unbeirrt ein laufendes Haushaltsdefizit von weit mehr als sechs Prozent des BIP. Das Congressional Budget Office der USA warnt in seinen Prognosen, dass die Verschuldung im Verhältnis zum Bruttoinlandsprodukt (BIP) von rund 120 Prozent im Jahr 2023 auf mehr als 180 Prozent im Jahr 2053 ansteigen könnte und sich der Nettozinsaufwand für die Staatsschulden verdreifachen dürfte.

Auch Meag-Experte Michael Muck sieht die steigende US-Staatsverschuldung als eines der potenziellen Probleme. „Das kann dazu führen, dass die Risikoprämie am langen Ende steigt.“ Wie stark der Markt im Extremfall reagieren kann, zeigte sich etwa in Großbritannien im Herbst 2022. Für die USA gilt das zwar als extrem unwahrscheinlich, aber eine steilere Zinskurve erwarten langfristig viele Experten: „Die US-Wirtschaft braucht Haushaltsdefizite und eine Neuverschuldung von ein bis zwei Billionen US-Dollar pro Jahr, um zu expandieren“, sagt etwa Anleihenlegende Bill Gross: „Das ist eine Menge Anleihen.“ Angesichts des Rückzugs der Fed aus der quantitativen Lockerung und dem Abbau der Anleihenbestände der Notenbank hält er es für extrem unwahrscheinlich, dass die Renditen langlaufender US-Staatsanleihen in Richtung vier Prozent sinken. Stattdessen würden Bond-Investoren höhere Laufzeitprämien verlangen: Zehnjahresrenditen von mehr als fünf Prozent seien auf Sicht von zwölf Monaten wahrscheinlicher als vier Prozent.

Als Krisenwährung gefragt

Aktuell sieht Consultant Eggerstedt eher verhaltenes Interesse an US-Treasury-Allokationen. Ein Grund hierfür sind die Hedging-Kosten. Diese steigen mit der zunehmenden Geldmarktdifferenz von US-Dollar zu Euro. Aktuell sind das fast 200 Basispunkte – Tendenz steigend. Die Folge: „Anleger, die nur wegen der Differenz bei der laufenden Verzinsung investieren, profitieren derzeit nur ungesichert“, so Eggerstedt.

Doch auch wenn vieles auf höhere Langfristzinsen und eine steilere US-Zinskurve hindeutet, profitiert der US-Rentenmarkt immer wieder von seiner Stellung als sicherer Hafen: Das musste unter anderem Bill Ackman, Chef der berühmten Hedgefonds-Gesellschaft Pershing Square, erkennen. Er hatte bereits vergangenes Jahr gegen langlaufende 30-jährige US-Staatsanleihen gewettet und musste schließlich kapitulieren. Es gebe zu viele Risiken in der Welt, um short in Treasuries zu bleiben, so Ackman. Daran dürfte sich vorerst wenig ändern.

Autoren: Jochen HägeleSchlagworte: Staatsanleihen | USA

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar