Nach Klima-Taxonomie stockt der Prozess

Nach dem Beschluss, Atomenergie und Erdgas als nachhaltige Investitionen einzustufen, hakt es nun bei der weiteren Umsetzung der EU-Taxonomie – die neben Klimaschutz und Anpassung an den Klimawandel vier weitere Umweltziele hat. Auch greift die Level-II-Gesetzgebung zur Offenlegungsverordnung zum Januar 2023 erstmals. Was das mit sich bringt und was die Platform on Sustainable Finance Neues zum Feld Soziales berichtet.

Das Jahresende naht, aber was bringt 2023 für die Kapitalanlage hinsichtlich der Nachhaltigkeitsregulierung? Eigentlich sollte noch 2022 ein zweiter Teil der Level-II-Gesetzgebung kommen, der genauer definiert, wie die vier weiteren Umweltziele der EU-Taxonomie zu behandeln sind, die ab Januar 2023 gelten. Neben 1. Klimaschutz und 2. Anpassung an den Klimawandel hat die EU-Taxonomie in ihrer jetzigen Form vier weitere Umweltziele, nämlich 3. Nachhaltiger Einsatz und Gebrauch von Wasser oder Meeresressourcen, 4. Übergang zu einer Kreislaufwirtschaft, 5. Vorbeugung oder Kontrolle von Umweltverschmutzung und 6. Schutz und Wiederherstellung von Biodiversität und Ökosystemen.

Dazu sollte es einen Entwurf der EU-Kommission für einen delegierten Rechtsakt über die technischen Evaluierungskriterien (Level II) zur Taxonomie geben. „Das hätte längst, allerspätestens im Sommer, kommen müssen“, erklärt Dr. Nils Christian Ipsen, Rechtsanwalt für Kapitalmarktrecht der Kanzlei Lindenpartners. „Die gesamte Kommission scheint durch die Arbeit an der Ukraine-Krise und an den anderen Nachhaltigkeitsthemen in Beschlag genommen“, vermutet Ipsen. Auf der Website der EU-Kommission findet sich nach wie vor nur die folgende, knappe Ankündigung: „A second delegated act for the remaining objectives will be published in 2022.“ (Stand: 14. November 2022)

Beim deutschen Fondsverband BVI zeigt man sich über die Verzögerung nicht erfreut: „Es liegt bisher nicht einmal ein Entwurf der delegierten Verordnung vor – trotzdem sollen Fonds ab 2023 über Investitionen berichten, die zu den weiteren vier Umweltzielen beitragen“, sagt Dr. Magdalena Kuper, Leiterin Nachhaltigkeit beim BVI. Konsequenz aus der Verzögerung ist jedoch aus Sicht des Anwalts Nils Ipsen, dass sich für die Finanzmarktteilnehmer zunächst einmal nicht viel ändert. Diese könnten, sofern sie zum Beispiel bei ihren Investments auf den Meeresschutz oder die Vermeidung und das Recycling von Müll abzielen, sich noch nicht auf die Taxonomie berufen. „Wenn Evaluierungskriterien fehlen, kann keine wirtschaftliche Tätigkeit als Taxonomie-konform ausgewiesen werden“, so Anwalt Ipsen.

Regulierungsstandards der SFDR gelten ab Januar

Hinsichtlich der Offenlegungsverordnung (SFDR für „Sustainable Finance Disclosure Regulation“, Verordnung (EU) 2019/2088) gibt es zum neuen Jahr allerdings viel zu tun. Zum 1. Januar 2023 treten erstmals die technischen Regulierungsstandards (Regulatory Technical Standards, RTS, Delegierte Verordnung (EU) 2022/1288) der gemeinhin auch als Transparenz-Verordnung bezeichneten SFDR in Kraft. Bei den Fondsgesellschaften laufen die Vorbereitungen dafür auf Hochtouren. Alle Investment-Produkte, die ökologische oder soziale Merkmale bewerben (Artikel 8) oder darüber hinaus „eine nachhaltige Investition anstreben“ (Artikel 9) müssen ab dem kommenden Jahr detaillierte Angaben dazu in ihre vorvertraglichen Informationen und später auch in die Jahresberichte aufnehmen.

In den Jahresberichten, die ab Anfang 2023 veröffentlicht werden, müssen die Gesellschaften dann ausweisen, wie sie die Nachhaltigkeitsmerkmale konkret umgesetzt und welche Ziele sie dabei verfolgt haben. Im Fall von Artikel-9-Fonds müssen die vorvertraglichen Informationen zusätzlich auch Angaben dazu enthalten, wie die nachhaltige Wirkung der Investition gemessen werden soll und in den entsprechenden Jahresberichten sollen dann anhand der gewählten Indikatoren unter anderem konkrete Messergebnisse berichtet werden. Publikums- oder Spezialfonds, die nicht mit Nachhaltigkeitsmerkmalen ökologischer oder sozialer Art werben, müssen dennoch Nachhaltigkeitsrisiken in ihrer Strategie berücksichtigen (Artikel 6), oder offenlegen und klar begründen, warum sie dies nicht tun.

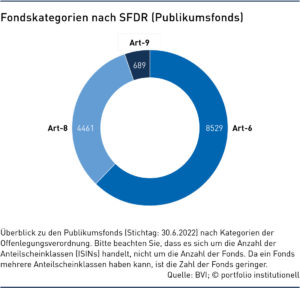

Interessant sind Zahlen des BVI zur aktuellen Verteilung der Publikumsfondsprodukte nach Anteilsklassen auf diese drei Artikel der Offenlegungsverordnung. Demnach haben die Fondsgesellschaften über 62 Prozent ihrer Fondsanteilsklassen nach Artikel 6 eingeordnet. Nur ein knappes Drittel hat sich nach Artikel 8 eingestuft und nur gut fünf Prozent klassifizieren sich als Artikel-9-Fonds nach SFDR. Das zeigt, dass viele Fondsgesellschaften bei der Einstufung aktuell zunächst eher zurückhaltend sind.

Die Beweggründe sind hier unterschiedlich, denn hierzulande sind die Wirtschaftsprüfer angehalten, die ESG-bezogenen Informationen in den Jahresberichten zu prüfen. Hier kritisiert der BVI eine „zu strenge Anwendung in Deutschland. In anderen EU-Mitgliedsstaaten sind die ESG-Anhänge für die Testate nicht relevant“, erklärt Nachhaltigkeitsexpertin Kuper vom BVI. Die vorvertraglichen Informationen werden zudem in Deutschland der Aufsicht angezeigt.

Letzte Änderungen zu Atom und Gas

Dass Fondsgesellschaften bei der Einstufung ihrer Fonds relativ zurückhaltend sind, kann einerseits bedingt sein durch die Greenwashing-Vorwürfe an große Player wie die DWS. Dem Entzug der Klassifizierung als „grünes“ Produkt möchte man sich nicht aussetzen. Ein anderer Beweggrund könnte möglicherweise auch an den Kosten liegen, die die Fondsgesellschaften aktuell für die Einstufung als nachhaltiges Produkt selbst tragen müssen. Zumindest berichten Marktteilnehmer im Gespräch mit portfolio institutionell von einem „enormen Aufwand“ und internen steigenden Kosten durch die Einstufung nach Artikel 8 und 9 der Offenlegungsverordnung.

Wie es der Artikel 4 der SFDR vorsieht, müssen die Finanzmarktteilnehmer erstmals ab Ende Juni des kommenden Jahres zudem auch die so genannten Principal Adverse Indicators (PAIs), also Indikatoren über die nachteiligen Auswirkungen ihrer wirtschaftlichen Tätigkeit auf Nachhaltigkeitsfaktoren in ihren Berichten berücksichtigen, es sei denn, sie haben weniger als 500 Mitarbeiter. Dann können sie sich auf die Comply-or-Explain-Regelung berufen, nach der sie auf die Anwendung der PAIs verzichten können, dies aber begründen müssen. „Einige Asset Manager können sich noch drücken, jedoch sollte sich jeder Asset Manager genau überlegen, wie er begründet, dass er die PAIs nicht berichtet“, erklärt Anwalt Nils Ipsen. „Im Hinblick auf den Markt besteht ein vorsichtiger Zwang, die PAI-Berichte einzuführen.“

Die Umsetzung der technischen Regulierungsstandards der SFDR hält aktuell auch Kapitalverwaltungsgesellschaften in Atem. Zum Beispiel berichtet Katharine Trimpop von der Kölner KVG Monega davon, dass Findatex auf EU-Ebene ein Template erarbeitet hat, nach dem KVGen in einer Excel-Datei alle nachhaltigkeitsrelevanten Informationen für die Fondsanbieter aufgeschlüsselt werden. Findatex (Financial Data Exchange Templates) ist eine Standardisierungsplattform der Finanzindustrie zur Koordinierung des Datenaustauschs bei der Anwendung der EU-Finanzmarktgesetzgebung. Das European ESG Template umfasse rund 600 Datenfelder und enthalte alle Fonds einer Gesellschaft nach Artikel 6, 8, und 9 mit zum Beispiel deren Mindestanteil an nachhaltigen Investitionen, vorhandenen Ecolabels etc. Die sei insbesondere wichtig, um Beratungsprozesse zu ESG verarbeiten zu können, denn seit August 2022 sind im Beratungsgespräch Angaben zu Nachhaltigkeitspräferenzen bei den Kunden explizit abzufragen.

Ein durch die Offenlegungspflichten der Finanzmarktteilnehmer bedingtes, weiteres Problem ist die immer wieder beklagte, noch teilweise schlechte Datenlage zu den Portfoliounternehmen, über deren Nachhaltigkeitsfortschritte offengelegt werden soll. Dazu ist die Corporate Sustainability Reporting Directive (CSRD) in Vorbereitung, mit der die Berichtspflichten der Unternehmen zu Nachhaltigkeit vertieft und auf einen größeren Unternehmenskreis erweitert werden. Insbesondere die Portfoliounternehmen stöhnten derzeit über die kommenden Nachhaltigkeitsberichtspflichten, weiß Anwalt Nils Ipsen. Diese sollen ab 2024 dann für das Berichtsjahr 2023 gelten – zunächst für Großunternehmen, dann in einem zweiten Schritt für einen größeren Kreis an mittleren und kleinen Unternehmen. Dementsprechend arbeitet die Efrag (European Financial Reporting Advisory Group) gerade an der Ausgestaltung der Europäischen Standards für die Nachhaltigkeitsberichterstattung (ESRS), mit der die Berichterstattung standardisiert werden soll.

Die Efrag ist ein privates Gremium aus europäischen Interessengruppen, nationalen Organisationen und Organisationen der Zivilgesellschaft. Derzeit sorgt das Konzept der „doppelten Wesentlichkeit“, welches die EU verfolgt, international für Diskussionen, da die USA und andere Länder in diesem Prozess auf die reine finanzielle Wesentlichkeit (Outside-in-Perspektive) abstellen, wie es das International Sustainability Standards Board (ISSB) tut. Die Inside-out-Perspektive fragt umgekehrt, welche Auswirkungen das Geschäftsmodell auf Nachhaltigkeitsfaktoren, also beispielsweise auf die Umwelt, hat.

Das ist zum Beispiel eine Herangehensweise, wie sie auch mit den PAIs der Offenlegungsverordnung verfolgt wird. Noch Ende Oktober hatte sich der Sustainable-Finance-Beirat der Bundesregierung unter dem Vorsitz von Silke Stremlau in einem offenen Brief dafür eingesetzt, das Konzept der doppelten Materialität auch international zu etablieren und mit Gremien wie dem ISSB oder der Global Reporting Initiative, GRI, „in Einklang“ zu bringen.

An anderer Stelle sorgt wiederum die ergänzende Verordnung zu Atom und Erdgas für Zeitdruck und Ärger bei den Fondsgesellschaften. Da die Taxonomie mit der Offenlegung verzahnt ist, hat die EU-Kommission diesbezüglich an den RTS der Offenlegungsverordnung noch kleinere Änderungen vorgenommen. Diese beziehen sich auf die konkrete Umsetzung der Vorgaben zu Investitionen in Atom und Erdgas. Ein „neues Ärgernis“ so der BVI: Anfang November sind die Vorschläge unterbreitet worden: „Es werden neue Informationspflichten eingeführt, und zwar ohne Übergangsfrist. Das bedeutet, dass wir die bereits fertigen Anhänge zu den Produktinformationen kurzfristig überarbeiten müssen“, sagt Magdalena Kuper vom BVI. Bereits Anfang Februar laufe die Einspruchsfrist ab und danach werde die geänderte delegierte Verordnung im EU-Amtsblatt veröffentlicht. Kuper hält diese Eile für unnötig: „Es gibt in dem Bereich noch keine investierbaren Projekte, da zum Beispiel für neue Atomkraftwerke oder die Modernisierung bestehender Anlagen sehr strenge Kriterien gelten. So muss es zum Beispiel mit der EU-Kommission abgestimmte Pläne für die Endlagerung in den Mitgliedsstaaten geben, die aber noch nirgendwo existieren“, so Kuper.

Über Atom und Gas wurde auch auf der Platform on Sustainable Finance heftig gestritten. Die Plattform begleitet die Arbeit der EU-Kommission an der Nachhaltigkeitsregulierung im Finanzsektor und bereitet diese vor. Sie ist mit Experten verschiedener Stakeholder aus den Mitgliedsstaaten besetzt. Mehrere Umweltorganisationen, darunter der WWF, sind im vergangenen Sommer aus dem Gremium ausgetreten, vor allem aus Protest gegen die Aufnahme von Nuklearenergie und Erdgas in die Taxonomie. Im November endete zudem die Bewerbungsphase für die nächste Amtsperiode der Plattform, die sich ab dem kommenden Jahr neu zusammensetzt. Die Plattform hat zudem im Oktober ihren Abschlussbericht zu Minimum Safeguards, den Mindeststandards hinsichtlich der Faktoren Soziales und Governance, die nach Artikel 18 der Taxonomie einzuhalten sind, vorgelegt.

Berichterstatterin der entsprechenden Arbeitsgruppe ist Antje Schneeweiß, Geschäftsführerin des Arbeitskreises Kirchlicher Investoren, AKI in Deutschland. Schneeweiß leitet die Untergruppe der Plattform zum Thema Soziales und hatte im vergangenen Frühjahr zudem den Abschlussbericht für eine Soziale Taxonomie vorgelegt. Mit dem Abschlussbericht zu den Mindeststandards hat die Plattform nun Empfehlungen für die Umsetzung der Mindeststandards für die Taxonomie-VO erarbeitet. Sie betont dabei nicht nur die Verbindung zur Taxonomie, sondern auch zu SFDR und der CSRD wie auch der geplanten Corporate Sustainability Due Diligence Directive (CSDDD). „Dem Bericht zufolge erfüllen viele Unternehmen die Mindeststandards aktuell nicht. Das kann eine große Relevanz auch für Investoren haben. Geben zum Beispiel Fondsgesellschaften an, bei ihren Produkten eine Taxonomie-Quote von größer Null zu erfüllen, die betreffenden Portfoliounternehmen halten aber die Mindeststandards nicht ein, kann dies ein Prospektfehler sein“, erklärt Anwalt Ipsen.

Zum Hintergrund: Die Minimum Safeguards, also die zusätzliche Einhaltung von Mindeststandards soll dafür sorgen, dass eine Taxonomie-konforme klimabezogene Tätigkeit auch als nachhaltig gelten kann. Die Minimum Safeguards beziehen sich auf die Einhaltung von Menschenrechten, einschließlich Arbeitnehmerrechten, auf die Vermeidung von Korruption und die Einhaltung von Steuergesetzen. „Studien, die Einblicke in die Marktpraxis geben, zeigen, dass der Finanzmarkt Schwierigkeiten hat, zu verstehen, wie die Minimum Safeguards umgesetzt werden sollten, wobei die Datenverfügbarkeit im Mittelpunkt seiner Bedenken steht“, heißt es im Abschlussbericht. Mangels klarer Leitlinien suchten Investoren die Vorschrift einzuhalten, indem sie ersatzweise zum Beispiel die Mitgliedschaft im UN Global Compact nachweisen, oder sich auf Berichte von NGOs über Kontroversen beziehen.

Anwalt Nils Ipsen dazu: „Artikel 18 wird oftmals kurz abgehandelt, dabei sind es keine unüberwindbaren Hürden, die der finale Bericht zu Minimum Safeguards vorschlägt.“ Unternehmen sollten demnach im Wesentlichen darauf achten, dass sie tatsächlich „einen Prozess etablieren, mit dem sie Menschenrechtsrisiken im Unternehmen und in der Lieferkette zu identifizieren suchen“, rät Ipsen auf Grundlage des Abschlussberichts. Der weitere Fortgang der Nachhaltigkeitsregulierung nervt aktuell viele Beteiligte. Mehr und bessere Daten sind allerdings nötig, damit Anleger ihren Offenlegungspflichten auch rechtssicher nachgehen können.

Autoren: Daniela EnglertSchlagworte: Nachhaltigkeit/ESG-konformes Investieren | Offenlegungsverordnung | Taxonomie

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar