Europas grüne Hoffnung: Welche Rolle Artikel-8- und Artikel-9-Fonds bei nachhaltigen Investments spielen

Kevin Naumann ist Partner im Bereich Financial Services bei KPMG AG Wirtschaftsprüfungsgesellschaft. Außerdem leitet er das Consulting-Geschäft im Asset Management.

Nach Angaben der Ratingagentur Scope gelten mittlerweile mehr als die Hälfte der hierzulande aufgelegten Fonds gemäß Artikel 8 oder 9 der EU-Offenlegungsverordnung als „nachhaltig“. Doch wie ist es tatsächlich um diese Produkte bestellt? Welchen Einfluss haben sie langfristig auf die ESG-Strategien der Unternehmen?

Der Gastbeitrag erklärt, wie sich die Dynamik zwischen Artikel-8- und -9-Fonds entwickelt, welchen Einfluss sie auf Investoren und den Markt insgesamt haben – und in Zukunft haben könnten.

Nachhaltigkeit, Energiewende, ESG-Kriterien – diese Themen dominieren nicht nur den öffentlichen Diskurs, sondern seit 2020 auch die Fondsportfolios in der EU. Die Offenlegungsverordnung (Sustainable Finance Disclosure Regulation, SFDR) unterscheidet zwischen Anlageprodukten, die ESG-Aspekte berücksichtigen (Artikel 8) und solchen, die beispielsweise laut EU-Taxonomie explizit als nachhaltig eingestuft sind (Artikel 9).

Die Fondsanbieter geben sich alle Mühe, einen gewinnbringenden Beitrag zur Nachhaltigkeitswende zu leisten und legen möglichst attraktive Artikel-9-Fonds auf. Allerdings stehen die „hellgrünen“ Artikel-8-Fonds derzeit oft höher in der Gunst der Anleger. Der Grund: Sie müssen weniger strenge Kriterien erfüllen und versprechen daher häufig bessere Renditen. Doch um das Projekt Klimaneutralität bis 2050 (sowie alle weiteren Ziele der Nachhaltigkeit) der EU voranzubringen, wäre ein Boom der Artikel-9-Fonds wünschenswert. Denn Unternehmen mit großen Nachhaltigkeitsambitionen benötigen frisches Kapital für die Finanzierung ihrer Transformation besonders dringend. Damit auch die „Neuner“ durchstarten, braucht es etwas Zeit, womöglich einige Anpassungen seitens der Regulatorik und Vertrauen der Anleger.

Unterwegs von Hell- zu Dunkelgrün

Nachhaltigen Unternehmen und ihren Anteilen gehört definitiv die Zukunft. Doch bis diese ihre volle Kraft entfalten, die sich dann auch in den Renditen der Artikel-9-Fonds niederschlägt, wird es noch ein wenig dauern. Das liegt in der Natur der Sache: In Gestalt emissionsfreier Energiegewinnung ist Nachhaltigkeit ein Technologieprojekt – vielleicht das wichtigste in diesem Jahrhundert. Und auch in den anderen ESG-Bereichen soll sie – etwa in Gestalt von Grundrechten, Integration, Gleichstellung und fairen Löhnen – für die Menschheit einen echten Mehrwert schaffen. Gleichzeitig ist Nachhaltigkeit aber auch ein Trend, von dem Unternehmen profitieren wollen. So ist zum Beispiel erlaubt, mit dem Begriff „klimaneutral“ zu werben, wenn man durch das Pflanzen von Bäumen zur Aufforstung beiträgt. Das zählt dann zwar nicht unbedingt als Greenwashing, da es der Umwelt dauerhaft nutzt. Für eine echte Transformation ist das jedoch zu wenig: Die neu gepflanzten Bäume absorbieren erst in Jahrzehnten relevante Mengen CO₂ – und das irgendwo auf der Welt.

Ähnlich kurzgreifend ist das Konzept des Zertifikatehandels. Hier sollen höchst gefährliche Emissionen, welche die Erderwärmung beschleunigen, mit Geld kompensiert werden, das andernorts in Umweltschutzprojekte fließt. Auch wenn das gut gemeint ist: Diese Praxis institutionalisiert Schadensbegrenzung als Dauerzustand, was ein permanentes Reverse Engineering erforderlich macht. Mit einer echten Transformation, einem Wandel, hat das nichts zu tun. Und so rücken derzeit viele Unternehmen wieder von diesen kurzfristigen Strategien ab. Das Resultat: Entweder intensivieren sie ihre Nachhaltigkeitsbemühungen und sorgen so für mehr Impact. Oder die „wirklich grüne“ Konkurrenz erhält mehr Aufmerksamkeit und Zufluss.

Eine ähnliche Dynamik ist bei der Nachhaltigkeit der Fondsanlage zu erwarten: Um nach Artikel 8 und 9 beschrieben zu werden, genügt nach aktueller Rechtslage bereits „ein Prozent“ des Fondsportfolios, wenn die übrigen Assets nach dem Do-No-Significant-Harm-Prinzip (DNSH) nicht nachhaltigkeitsschädigend sind (für Artikel 8 sogar beschränkt auf den nachhaltig orientierten Anteil). Artikel-8-Fonds, die „ESG-Aspekte berücksichtigen“, erhalten dieses Prädikat bereits, wenn sie bei bestimmten Nachhaltigkeitsfaktoren wie Emissionen bessere Werte als der Durchschnitt aufweisen. Zudem sind sie bei Unternehmen besonders beliebt, denn diese haben mit einer Artikel-8-Geldanlage offiziell nachhaltig investiert und dadurch ein grünes Plus im seit 2023 vorgeschriebenen Nachhaltigkeitsbericht (Corporate Sustainability Reporting Directive, CSRD).

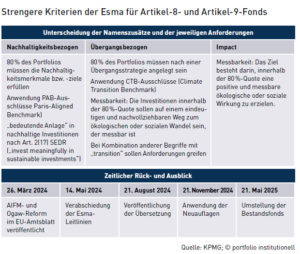

Um die derzeitige Wertsteigerung „dunkelgrüner Fonds“ und deren Assets zu beschleunigen, gibt es drei Möglichkeiten: Strengere Kriterien der EU für Artikel-8-Fonds würden zu einer Aufwertung der Neuner führen. Analog zur Anti-Greenwashing-Richtlinie der EU aus dem Frühjahr 2024 ist damit durchaus zu rechnen. Zusätzlich haben die drei europäischen Aufsichtsbehörden (Eba, Eiopa und Esma) vorgeschlagen, zwei freiwillige Produktkategorien „nachhaltig“ und „Transition“ einzuführen, um die SFDR zu vereinfachen und Greenwashing-Risiken zu reduzieren. Ein weiterer Faktor ist die Öffentlichkeit: Wie im Beispiel mit der Aufforstung, sprechen sich Nachhaltigkeitswerte herum, auf Social Media werden heute „grüne Mogelpackungen“ im Akkord entlarvt. So könnten auch Anleger bald die Zukunftsperspektiven und Vorzüge der Neuner erkennen – ohne dass Artikel-8-Fonds dadurch desavouiert würden.

Nur dauern diese Prozesse auf dem komplexen Anlagemarkt eben länger als in unserer Alltagswelt. Und schließlich braucht es auch ein gewisses Vertrauen der Anleger. Denn eines ist klar: Die Energiewende kommt, auch wenn Europa die völlige Emissionsfreiheit mit ein paar Jahren Verzögerung erreicht. Und dann gibt es für Artikel-9-Fonds nur noch eine Richtung: nach oben. Je schneller das Vertrauen der Anleger in diese Produkte die kritische Masse erreicht, desto eher fließt das für die Energiewende so dringend benötigte Kapital dorthin, wo es am meisten gebraucht wird – und die Faktoren potenzieren sich gegenseitig.

Betrachten wir beispielhaft einen Energieversorger: Um emissionsfrei zu werden, legt dieser sein Kohlekraftwerk still. Um weiter seine Kunden zu versorgen, kann er Atomstrom aus Frankreich oder Tschechien importieren, den die EU jüngst als klimafreundlich einstufte. So schlägt er zwei Fliegen mit einer Klappe: Er kommt den Nachhaltigkeitsanforderungen nach und erhält zusätzlich für seine Anteile, die es gegebenenfalls nur in Artikel-8-klassifizierte Fonds geschafft haben, mehr Kapital, als er voraussichtlich in einem weniger beliebten Artikel-9-Fonds generieren würde. Baut derselbe Konzern einen Windpark in der Nordsee, muss er zunächst Milliarden investieren – und es dauert Jahrzehnte, bis sich diese Investitionen amortisieren. Je schneller aber das Bewusstsein dafür entsteht, dass die Anteile des Windparks ihren Wert in einigen Jahren deutlich steigern werden – während die des erstgenannten durch den Druck von Regulatorik und Öffentlichkeit womöglich nicht mehr so attraktiv sind wie heute –, desto schneller refinanziert der Energieversorger den Nordsee-Windpark. Und desto schneller bringen seine Anteile die erwünschte Rendite in Artikel-9-Fonds.

Auch die Gesetzgebung sollte so bald wie möglich neben starren Nachhaltigkeitsfaktoren wie Emissionen auch Transformationsbemühungen und -maßnahmen von Unternehmen berücksichtigen und bewerten. Denn Artikel 8 und 9 beziehen sich heute nur auf aktuelle Werte. So ist es möglich, dass zwischen einem Energieversorger, der soeben einen Zehnjahresvertrag über die Lieferung von Atomstrom abgeschlossen hat, und einem Konzern, der einen Windpark in der Nordsee baut, aus SFDR-Sicht kein Unterschied besteht.

Für die von der EU bis 2050 angestrebte Klimaneutralität ist aber genau diese Berücksichtigung von Transformationsmaßnahmen entscheidend. Denn erst wenn Transformations-Assets sich als positiver Investment Case durchsetzen, steht den jeweiligen Unternehmen das nötige Kapital für diesen Wandel zur Verfügung. Ein großer deutscher Energieversoger hat vor einiger Zeit seinen Transformationsplan präsentiert: von intensiver Braunkohlenutzung hin zur Emissionsfreiheit. Ein solches Projekt ist teuer und langwierig – doch es übt auch den mit Abstand größten Impact auf die Energiewende aus. Die Förderung solcher Assets ist in diesem Kontext fast noch wichtiger als die von Artikel-9-Fonds.

Investition in Transformation

Immer mehr Asset Manager nehmen solche Transformationswerte derzeit in den Blick. Doch nachdem es bis heute keine offizielle Klassifizierung gibt, ist immer eine Rückversicherung nötig – meist in Gestalt von Ausschlusslisten und Sektorenvergleichen. Das wiederum ist bürokratisch aufwändig und somit ein Hindernis für diese so wichtigen Investments. Die neue EU-Richtlinie der Esma (Guidelines on funds’ names using ESG or sustainability-related terms) berücksichtigt erstmals ein solches Transformations-Scoring, doch ist sie bisher nicht verpflichtend. Die Verabschiedung dieser Regelung würde die Energiewende in Europa aus Sicht der Investmentlandschaft ein gutes Stück voranbringen.

Die kritische Masse

Darüber hinaus kann die Wirtschaft mittelfristig nur hoffen, bald aus der Konjunkturkrise herauszukommen. Die Pandemie hat Lieferketten weltweit geschädigt und Zulieferengpässe verursacht. Der Krieg Russlands gegen die Ukraine unmittelbar danach führte zu Inflation und Rezession. Zusätzlich trifft der Fachkräftemangel deutsche Unternehmen besonders hart. Dass Firmen mit Investitionen zurückhaltend sind, ist daher verständlich. Andererseits ist Wirtschaft, besonders an den Finanzmärkten, immer auch Psychologie. Und es gibt durchaus Anlass zu Optimismus: Die Löhne in Deutschland steigen. Und auch konjunkturell deutet sich fürs kommende Jahr ein leichter Aufschwung an.

Allerdings ist die Rolle der EU bei der angestrebten Transformation der Investmentmärkte in den kommenden Jahren ungewiss: Die Mehrheitsverhältnisse im EU-Parlament sind nach der Europawahl am 9. Juni alles andere als klar. Dass sich hier in Sachen Regulatorik schnell etwas tut, muss zumindest bezweifelt werden. Seitens der Unternehmen als auch der Portfoliomanager braucht es daher derzeit etwas Geduld, bis Krieg und Energiekrise hoffentlich in zwei bis drei Jahren überwunden sind – und Artikel-9-Fonds in einigen Jahrzehnten ihre hellgrünen Geschwister bei der Rendite einholen. Bis dahin können ein wenig Optimismus, Vertrauen in die eigene Stärke und der Glaube daran nicht schaden, dass in Sachen Klimaneutralität die kritische Masse erreicht werden kann.

Autoren: Kevin NaumannSchlagworte: ESG | ESG-Berichtspflichten | Klimaneutralität | Klimapfade | Offenlegungsverordnung | Sustainable Finance

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar