Erstes Sozialpartnermodell in Sicht

Zahlreiche bAV-Anbieter haben sich für die reine Beitragszusage im Sozialpartnermodell (SPM) in Stellung gebracht. Doch die Gewerkschaften blockieren wegen fehlender Leistungsgarantien. Trotzdem geht nun das erste Pilotprojekt an den Start.

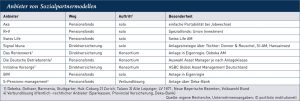

Seit fast 23 Monaten ist eine reine Beitragszusage per Tarifvertrag möglich (SPM), aber bislang nicht zustande gekommen. Trotzdem gaben die Produktanbieter (siehe Tabelle auf Seite 31) nicht auf. „Es braucht zeitnah einen Piloten, der die Leistungsfähigkeit des SPM beweist – egal ob Haustarif oder Branchenlösung“, sagte Lars Golatka, Leiter bAV der Zurich Gruppe Deutschland und CEO Deutscher Pensionsfonds AG. Er ist auch verantwortlich für das gemeinsam mit Talanx aufgebaute Konsortium „Die Deutsche Betriebsrente“ und hatte bereits im Frühjahr angekündigt, einen solchen Piloten in naher Zukunft umzusetzen.

Nun wird es mit dem Piloten ernst. „Das SPM lebt allen Unkenrufen zum Trotz“, verkündete Talanx-bAV-Vorstand Fabian von Löbbecke Mitte Oktober. Basis bei Talanx ist ein Haustarifvertrag für die rund 12.000 inländischen Beschäftigten des Versicherers, den die Gewerkschaft Verdi und der Konzern aktuell aushandeln. Umgesetzt wird das Modell durch Die Deutsche Betriebsrente. Die Vereinbarung soll bis zum 1. Januar 2020 geschlossen werden. Die Umsetzung erfolge, sobald die Zustimmung der Bafin vorliegt, mit der im kommenden Frühjahr gerechnet wird. Zur Erinnerung: Die Sozialpartner dürfen beim SPM auf Tarifbasis reine Beitragszusagen einführen. Mindest- oder Garantieleistungen sind verboten, die Haftung des Arbeitgebers entfällt. Für die Kapitalanlage wird ein Ertragsziel festgelegt. Hinzu kommt ein Risikopuffer, der Schwankungen glätten soll. Dazu soll der Tarifvertrag einen zusätzlichen Sicherungsbeitrag des Arbeitgebers vorsehen. Die Anlageerträge werden bis zur Höhe des „vorsichtigen Zinses“ in das zugeordnete Vermögen eingebracht, der über den „vorsichtigen Zins“ hinausgehende Ertrag geht in den Puffer der Anwartschaftsphase. In der Rentenphase dient dieser Puffer dazu, eine möglichst stabile Rente zu erzielen. Die Anwartschaft auf lebenslange Rentenzahlungen ist sofort unverfallbar.

Dass dies zu vielen Fragen und Diskussionen führt, insbesondere auf der Gewerkschaftsseite, verwundert nicht. So ist selbst das Pilotprojekt bei Talanx noch nicht in Stein gemeißelt. Momentan laufen Detailverhandlungen, die in einen Haustarifvertrag münden sollen. „Wir hatten bisher einen Verhandlungstermin, bei dem es vor allen Dingen um die Frage der Ausgestaltung für die Mitarbeiter ging“, sagte Martina Grundler, Verdi-Bundesfachgruppenleiterin Versicherungen. Es seien noch mehrere Themen zu verhandeln, um bis zum 31. Dezember zum Abschluss zu kommen. „Der nächste Verhandlungstermin findet Ende November statt“, blickte sie voraus. Die Gewerkschaft sei an nachhaltiger Kapitalanlage interessiert, wobei „über die Kriterien noch nicht gesprochen wurde“. Das SPM sei als neue Alternative für Einzahlungen der Arbeitnehmer gedacht, der Arbeitgeberanteil gehe weiter in die U-Kasse. Dies bestätigte Talanx-Vorstand Fabian von Löbbecke auf Nachfrage von portfolio institutionell. Man habe 2018 ein paritätisch finanziertes Modell aus Arbeitnehmer- und Arbeitgeberbeiträgen (Matching-System) eingeführt. „Die Beiträge des Arbeitgebers werden an eine Unterstützungskasse geleistet, die Beiträge des Mitarbeiters an eine Direktversicherung.“ Langfristig rechnet von Löbbecke nicht mit einem Rückgang der „alten“ bAV bei Talanx, wenn das neue SPM kommt. Beides werde „koexistieren, weil es sich gegenseitig ergänzt“.

Dass dies zu vielen Fragen und Diskussionen führt, insbesondere auf der Gewerkschaftsseite, verwundert nicht. So ist selbst das Pilotprojekt bei Talanx noch nicht in Stein gemeißelt. Momentan laufen Detailverhandlungen, die in einen Haustarifvertrag münden sollen. „Wir hatten bisher einen Verhandlungstermin, bei dem es vor allen Dingen um die Frage der Ausgestaltung für die Mitarbeiter ging“, sagte Martina Grundler, Verdi-Bundesfachgruppenleiterin Versicherungen. Es seien noch mehrere Themen zu verhandeln, um bis zum 31. Dezember zum Abschluss zu kommen. „Der nächste Verhandlungstermin findet Ende November statt“, blickte sie voraus. Die Gewerkschaft sei an nachhaltiger Kapitalanlage interessiert, wobei „über die Kriterien noch nicht gesprochen wurde“. Das SPM sei als neue Alternative für Einzahlungen der Arbeitnehmer gedacht, der Arbeitgeberanteil gehe weiter in die U-Kasse. Dies bestätigte Talanx-Vorstand Fabian von Löbbecke auf Nachfrage von portfolio institutionell. Man habe 2018 ein paritätisch finanziertes Modell aus Arbeitnehmer- und Arbeitgeberbeiträgen (Matching-System) eingeführt. „Die Beiträge des Arbeitgebers werden an eine Unterstützungskasse geleistet, die Beiträge des Mitarbeiters an eine Direktversicherung.“ Langfristig rechnet von Löbbecke nicht mit einem Rückgang der „alten“ bAV bei Talanx, wenn das neue SPM kommt. Beides werde „koexistieren, weil es sich gegenseitig ergänzt“.

Das Konsortium Die Deutsche Betriebsrente bietet einen kapitalmarktorientierten Pensionsfonds. Die kollektive Kapitalanlage werde je zur Hälfte aus Aktien und Rentenpapieren bestehen. Details nannte Golatka auf Nachfrage: „Die Asset Manager werden gemäß unserem Best-in-Class Ansatz ausgewählt und laufend überwacht“, betonte der Experte. Der kollektive Anlagefonds „Die Deutsche Betriebsrente“ wurde bereits im Dezember 2018 mit einem Startkapital von 60 Millionen Euro aufgelegt und im Juni 2019 auf 100 Millionen aufgestockt. Er hat seither eine Wertentwicklung von 10,4 Prozent erreicht. „Neben den ökonomischen Gesichtspunkten sind auch ESG-Kriterien entscheidend“, so Golatka. Um Ausschläge an den Kapitalmärkten abzufedern, habe man Glättungsmechanismen entwickelt: Kollektive Puffer sichern Wertschwankungen am Kapitalmarkt ab. Auch in Jahren mit einer negativen Wertentwicklung am Kapitalmarkt könne eine positive Rendite ausgewiesen werden.

Auch der Konsortialführer Zurich will die Deutsche Betriebsrente beauftragen, ihren inländischen Mitarbeitern der Zurich-Gruppe Deutschland ein SPM zur Verfügung zu stellen. Geplant ist, dazu demnächst Verhandlungen mit Verdi aufzunehmen. Die Zeit drängt, denn Zurich plant den zeitgleichen Start des Haustarifvertrages mit Talanx. „Bisher gibt es dazu noch keine Verabredungen“, relativiert Grundler. Der Beginn werde kurzfristig abgestimmt, hofft Zurich. „Die Einigung zwischen Verdi und der Deutschen Betriebsrente bei Talanx ist eine wichtige Blaupause für andere Branchen“, so Golatka. In der Tat hätten andere Branchen, wie der Einzelhandel, eine gut gemachte kollektive bAV dringender nötig als die Assekuranz.

Beide Versicherer hatten erst im September in Berlin eine Fachtagung zum SPM für rund 60 Vertreter von Tarifparteien veranstaltet, weil die Resonanz für die reine Beitragszusage, gekoppelt an unverbindlichen Zielrenten, bislang sehr verhalten war. Dabei bringt ein seit zehn Jahren anhaltendes Niedrigzinsniveau, langfristige Garantien und zu hohe Kosten die versicherungsförmige bAV längst an ihre Grenzen. Insofern enttäuscht der neue Flächentarifvertrag im Rahmen des BRSG für die Hotellerie und Gastronomie, der eine Direktversicherung der Signal Iduna mit Beitragsgarantie vorsieht („Hogarente plus“). Offenbar konnte sich die Gewerkschaft nicht zu einer Zielrente nach SPM durchringen (siehe Seite 32). Ähnliche Berührungsängste treiben auch IG Metall sowie Bergbau, Chemie, Energie um.

Daher rechneten Löbbecke und Golatka dem Fachpublikum die Mehrwerte vor, die sich durch das SPM ergeben, vor. „Kollektives Sparen mit Sicherheitsmechanismen ermöglicht eine 20 bis 30 Prozent höhere Aktienquote als mit Fondspolicen erlaubt und bei gleichem Risiko letztlich einen Prozentpunkt mehr Rendite“, so Diplom-Mathematiker Löbbecke. Das Konsortium kalkuliere vorsichtig und setzt 3,8 Prozent Zielrendite an. „Dies kann zu 30 bis 50 Prozent höherer Gesamtrente als bei klassischer bAV mit Garantien führen“, betonte Löbbecke. Selbst die Startrente sei mit einer Wahrscheinlichkeit von 99 Prozent höher als die klassische bAV-Garantierente, meint der Experte. Begründung: Das Garantieverbot ermögliche offensivere Kapitalanlagepolitik und lasse über drei Prozentpunkte Rendite mehr als mit vorhandenem Deckungsstock erwarten. Die vorgeschriebene lebenslange Rente (keine Kapitalabfindung erlaubt) bewirkt verbesserte Liquiditätssteuerung durch Optimierung der Duration. „Hinzu kommen rund vier Prozentpunkte Mehrwert durch Kostenvorteile wegen automatisierter/digitaler Verwaltung, verringertem Solvenzkapital und reduzierter Abschlusskosten“, ergänzte Golatka. Die Steuerung der Kapitalanlage ermöglicht, dass mit 93 Prozent Wahrscheinlichkeit die SPM-Rente jeden Monat größer als die Gesamtrente der bisherigen klassischen bAV ist“, fasste Löbbecke zusammen. Die fehlende Garantie erweise sich als Segen für deutlich mehr Rente, so die mathematische Botschaft.

Bleibt die Frage, ob das letztlich die Gewerkschaften überzeugt. „Die IG Metall ist eher kapitalmarktfern eingestellt“, hatte Kerstin Schminke, Tarifsekretärin beim Vorstand der IG Metall, bei anderer Gelegenheit eingeräumt. Die Nagelprobe für das SPM könnte die Tarifrunde der Metall- und Elektroindustrie 2020 bringen.

Autoren: Detlef PohlSchlagworte: Pensionsfonds/CTA

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar