Eine Frage des richtigen Maßstabs

Demonstranten engagieren sich für mehr Klimaschutz: Auch für viele Investoren gewinnt die Feinadjustierung im Portfolio angesichts ihrer Nachhaltigkeitsziele an Relevanz.

Mit der strategischen Asset-Allokation geht auch die Wahl der passenden Benchmark einher. Für viele Investoren gewinnt diese Feinadjustierung gerade angesichts ihrer Nachhaltigkeitsziele noch mehr an Relevanz. Doch obwohl das Angebot an speziellen Nachhaltigkeitsindizes deutlich zunahm, steigen deutsche Spezialfonds-Investoren offenbar nur zögerlich auf spezielle Nachhaltigkeits-Benchmarks um und arbeiten stattdessen in den meisten Fällen mit individuellen Ausschlusslisten und ESG-Vorgaben.

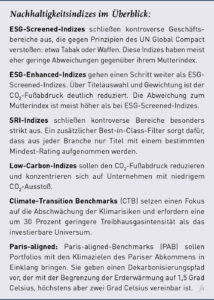

Nach einer aktuellen Umfrage des britischen Fondshauses Schroders haben sich inzwischen 49 Prozent der institutionellen Anleger in der EMEA-Region zum Erreichen von Nettonull-Emissionen in ihren Portfolios bis 2050 verpflichtet. Die meisten haben bereits konkrete Schritte in Richtung dieses Ziels unternommen. Der Weg zur Umsetzung von Klimaneutralität und anderen Nachhaltigkeitszielen hat zahlreiche Facetten – einen Aspekt davon bildet die Auswahl und das Monitoring geeigneter Benchmarks. Die Anzahl an entsprechenden Indizes hat in den vergangenen Jahren nahezu exponentiell zugenommen, sowohl bei Aktien wie auch Anleihen (siehe „Nachhaltigkeitsindizes im Überblick“). So kommt es, dass international agierende Asset Manager wie AGI heute Portfolios gegen mehr als 10.000 verschiedene Benchmarks verwalten.

Standardisierte Nachhaltigkeits-Benchmarks können insbesondere denjenigen Anlegern mit Nachhaltigkeitsambitionen einen festen Rahmen vorgeben, die Ucits nutzen. So haben Indexfondsanbieter ihr Spektrum an ETFs auf Nachhaltigkeits-Benchmarks in den vergangenen Jahren enorm ausgebaut. Sidi Kleefeld, Leiter Sales Strategy bei X-Trackers, berichtet von großer Nachfrage institutioneller Kunden. Auch ETFs mit einem CO₂-Reduktionsfokus stoßen auf zunehmendes Interesse, dazu zählen Climate-Transition- oder die sogenannten Paris-aligned-Benchmarks (PAB). „Hier sehen wir in Bezug auf das Investoren-Interesse noch Aufholpotenzial im Vergleich zu den etablierten ESG-Benchmarks“, so Kleefeld.

In aktiven Publikumsfonds spielen gezielte Paris-aligned-Ansätze eher eine Nebenrolle. M&G legte beispielsweise 2018 einen europäischen und einen globalen Aktienfonds in Einklang mit den Pariser Klimazielen auf. Die Performance-Benchmark sind MSCI Net Return Indizes als Standardindizes, die Nachhaltigkeitsziele werden über die CO₂-Intensität der Portfoliounternehmen und Engagements erreicht.

Auch bei Bonds kommen die Klima-Benchmarks zunehmend auf. So sieht Timo Pfeiffer, Chief Markets Officer beim Indexanbieter Solactive, nicht nur bei Aktien, sondern auch bei Anleihen derzeit viel Interesse an PAB-Indizes. Im Fixed-Income-Segment verzeichnet Solactive aber auch weiterhin reges Interesse an Green-, Social- oder auch Blue-Bond-Indizes.

Bei Spezialfonds und auch bei Mandaten verwenden institutionelle Investoren teils viel Zeit und Ressourcen für die Entwicklung individueller Benchmarks und holen dazu häufig auch Asset Manager oder Indexanbieter ins Boot. Solactive-CMO Pfeiffer sagt: „Oft kommen Asset Manager, institutionelle Anleger und auch Investmentbanken auf uns zu mit dem Wunsch, einen bestimmten Index zu entwickeln.“ Die Palette reiche dabei „bis hin zu sehr individuellen, maßgeschneiderten Lösungen“.

Doch viele Anleger haben den Schritt hin zu einer standardisierten Nachhaltigkeits-Benchmark noch nicht vollzogen. Das beobachtet etwa Clara Fiedrich, Leiterin Institutionelle Kunden bei JP Morgan Asset Management. Sie sagt: „Die tatsächliche Nutzung der Benchmarks am Markt ist noch nicht so stark verbreitet.“ Das bestätigt Michael Lichter, ESG-Leiter bei Lupus Alpha: „Mit Blick auf die Anforderungen unserer Investoren werden für unsere institutionellen Mandate derzeit keine Nachhaltigkeits-Benchmarks genutzt.“ Stattdessen arbeiten viele institutionelle Anleger mit individuellen ESG-Kriterien oder Ausschlusslisten auf Basis von ESG-Scores: „In unseren Spezialfondsmandaten setzen wir diese kundenspezifischen Vorgaben jeweils individuell um, beispielsweise über Ausschlüsse oder durch positive Selektion“, sagt Lichter. Auch er beobachtet aber einen Trend hin zu Net-Zero und Paris Aligned.

Ähnlich sieht das Marco Stigler-Thomas vom Consultant Bfinance. Er sagt: „Die an den Pariser Klimazielen ausgerichteten Benchmarks scheinen die Climate-Transition-Benchmarks in puncto Popularität abgelöst zu haben.“ Künftige Entwicklungen nachhaltiger Benchmarks dürften seiner Einschätzung nach zunehmend Scope-3-Emissionsdaten und zukunftsorientierte Datenpunkte integrieren.

Azhar Cheema, Kundenbetreuer bei Candriam, sieht bei deutschen Anlegern insgesamt noch etwas Aufholbedarf: „In unseren Nachbarländern sind große oder erfahrene institutionelle Anleger in dieser Dynamik voraus und bevorzugen maßgeschneiderte Nachhaltigkeits-Benchmarks.“ Dass deutsche Anleger oft traditionelle Benchmarks bevorzugen, hat mehrere Gründen. Timo Pfeiffer nennt etwa die Vergleichbarkeit der Benchmarks. Dazu kommt wohl auch die Vertrautheit mit den teils seit vielen Jahren genutzten Indizes sowie die meist höheren Kosten der datenintensiveren Nachhaltigkeitsindizes.

Anleger müssen sich zudem grundsätzlich fragen, ob ihre Benchmark bereits um Ausschlüsse korrigiert sein soll oder diese ein Teil des Portfolio-Management-Ansatzes sein sollen und somit mit in die Performance-Attribution einfließen. Zu letzterem sagt Pfeiffer: „Dieser Ansatz ermöglicht die Ermittlung des Renditeeinflusses der Ausschlüsse, limitiert allerdings die Messbarkeit der Portfolio-Management-Leistung, da die Benchmark Titel enthält, in die der Portfolio Manager nicht investieren darf.“

Klar ist zudem: Die Integration von Nachhaltigkeitskriterien beeinflusst das Risikoprofil und die Risikofaktoren eines Portfolios. Das dürfte die starke Outperformance der Energie- und Rohstofftitel 2022 vielen Investoren vor Augen geführt haben. Diese Einflüsse müssen in der Risikoanalyse berücksichtigt werden, um Stileinflüsse gegebenenfalls zu korrigieren und eine nachhaltige Anlagelösung mit ausgewogenem Risikostil sicherzustellen.

Ein Problem bei der Umsetzung einer wirkungsvollen Nachhaltigkeitsstrategie: die generelle Ausrichtung der Benchmarks an rückwärtsgerichteten Daten. „Der tatsächliche Wandel erfordert aber einen zukunftsorientierten Ansatz“, so Candriam-Experte Cheema. Entscheidend dafür seien kontinuierliche Recherche und direkte Auseinandersetzung mit den Unternehmen.

Die Dynamik des Anpassungspfades betont auch Marco Stigler-Thomas von Bfinance: „Sobald die Ziele festgelegt sind, liegt der Schwerpunkt auf der jährlichen Reduzierung der Emissionen.“ Dabei sei es unter anderem entscheidend, welcher Teil der CO₂-Reduzierung auf Ausschlüsse oder Transaktionen zurückzuführen ist und welcher Teil auf tatsächliche Reduktionen der Unternehmen im Portfolio entfällt.

„Investoren, die eine Dekarbonisierung in Erwägung ziehen, sollten sich unserer Meinung nach darauf konzentrieren, den realen Wandel voranzutreiben, statt nur den CO₂-Fußabdruck ihres Portfolios zu optimieren“, so Stigler-Thomas. Denn ein kohlenstoffarmes Portfolio durch den Ausschluss stark emittierender Sektoren und Unternehmen führt kaum zu realen Veränderungen. Noch wichtiger sei das Engagement, sagt daher Stigler-Thomas: „Die Einbindung von Unternehmen durch aktives Engagement und Abstimmungsverhalten ist entscheidend, um die Dekarbonisierung der Betriebsabläufe und der Lieferketten der betreffenden Unternehmen voranzutreiben, und so ein Portfolio langfristig quasi auf natürlichem Weg zu dekarbonisieren.“

Ein Beispiel für eine ESG-Evolution gibt der Fonds de Réserve pour les Retraites (FRR): Zu Beginn der Nachhaltigkeitsambitionen verwendete der Pensionsfonds nach eigenen Angaben im Mid- und Large-Cap-Equity-Bereich eine eigene, zusammen mit einem weiteren Pensionsfonds, einem Asset Manager und einem Indexanbieter entwickelte, Low-Carbon-Benchmark. Danach implementierte FRR weitere ESG-Kriterien, um interne ESG-Ratings zu berücksichtigen. Inzwischen arbeitet FRR in diesem und anderen Bereichen mit einem weitgehend individuell zugeschnittenen Ansatz.

Autoren: Jochen HägeleSchlagworte: Climate Transition Benchmark | CO₂-Fußabdruck | Nachhaltigkeit/ESG-konformes Investieren | Nachhaltigkeits-Benchmarks

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar