Der Klassiker unter den Erneuerbaren

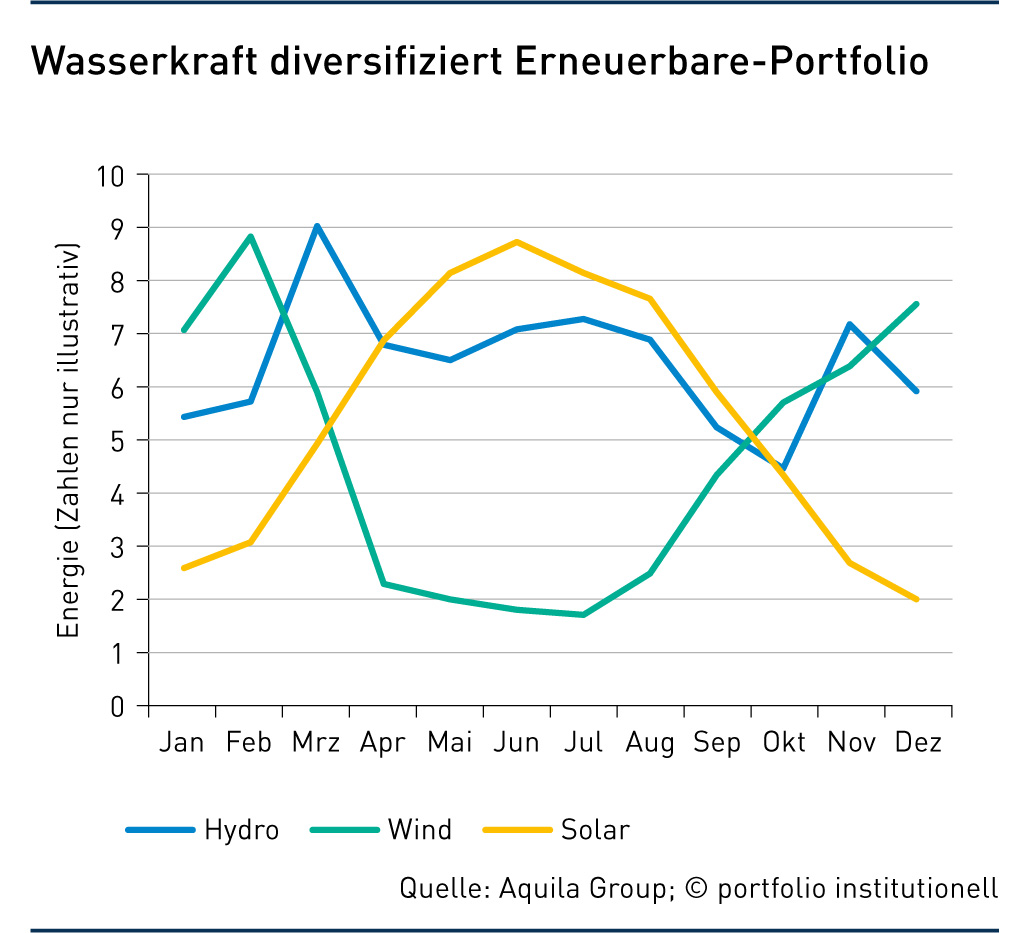

Wasserkraftwerke können Renewables-Portfolien diversifizieren. Langfristige Cashflows locken, dafür sind aber beim Zugang zu Assets und den extrem langen Laufzeiten einige Hürden zu nehmen.

Eine sehr hohe Beliebtheit von Wasserkraftinvestments unter Investoren stellt Giselher Kühne von Advace fest. „Grund ist zum Einen, dass Wasserkraft in einem Renewables-Portfolio diversifizierend wirkt, zum anderen, dass die Technologie sehr ausgereift und somit langfristig einsetzbar ist.“ Weiterhin steht die Beliebtheit der Technologie bei Investoren in einem gewissen Gegensatz zu den tatsächlich möglichen Investitionsvolumina in Deutschland, die zumindest im Vergleich zu Solar- und Windenergie recht niedrig seien. Das große Problem ist die aufgrund der spärlichen natürlichen Voraussetzungen begrenzte Verfügbarkeit von Assets. Gerade in Deutschland seien die wenigen größeren Wasserkraftwerke oft in den Händen der Utilities, die kleineren Kraftwerke in privater Hand, so Kühne. „Anreize zum Verkauf gibt es kaum.“ Wasserkraftinvestoren führt der Weg deshalb fast zwangsläufig ins Ausland. Insbesondere Norwegen bietet europäischen Investoren vergleichsweise große Investitionsmöglichkeiten. So hat beispielsweise Aquila für die niederländische Pensionskasse ABP einen 33-prozentigen Anteil am norwegischen Anlagenbetreiber Tinfos erworben, der zwei große und neun kleinere Laufwasserkraftwerke in Norwegen betreibt. In dem Aquila auf Betreibergesellschaften und nicht einzelne Assets abzielt, lösen sie auch das Problem der Bündelung der oft sehr kleinen Assets.

Auch die Evangelisch-lutherische Landeskirche Hannovers (Ev. Luth. LK Hannover) ist über einen Aquilafonds in Norwegen investiert, wie Oberkirchenrat Wolf Martin Waldow und Klaus Höner berichten können. Der Fonds legt einen Fokus auf kleinere Wasserkraftwerke. Vorteil ist hier aus Sicht von Waldow, dass ein negativer Impact auf Ökosysteme wie Fischbestände besser vermieden werden kann. „Knapp 90 Prozent der vom Fonds gehaltenen Wasserkraftwerke bestehen bereits seit langem, teilweise seit Anfang des letzten Jahrhunderts“, fügt Höner hinzu. Auch das helfe ungewollte Umweltfolgen zu vermeiden. Der Fokus auf kleine Kraftwerke hat darüber hinaus auch finanzielle Vorteile, wenn man sie in einer Plattform bündelt, wie Christian Holste, Geschäftsführer von Aquila Capital Concepts, aus seiner Erfahrung in Norwegen zu berichten weiß. „Die großen Infrastrukturfonds kaufen Kraftwerke für 500 Millionen Euro, nicht für fünf Millionen Euro. Die kleineren Kraftwerke sind deshalb vergleichsweise günstiger zu erwerben, wodurch sich nach Integration direkt eine zusätzliche Rendite realisieren lässt.“ Über die Plattformen lassen sich Kosten, speziell für das Management und die Struktur, einsparen, wodurch Erwerb und Betrieb von kleinen Kraftwerken noch interessanter wird.

Nachhaltigkeitsüberlegungen, aber auch die allgemeine Kapitalmarktsituation haben die Ev. Luth. LK Hannover zum Thema Wasserkraft gebracht. Waldow schätzt die Diversifikationseffekte von Wasserkraft auch gegenüber anderen Erneuerbaren, da gleichmäßig über das ganze Jahr Cashflows erzeugt werden. Dabei gehen Waldow und Höner pragmatisch vor. „Wir sind bezüglich unseres Erneuerbaren-Portfolios noch in der Aufbauphase und haben keine festen Quoten für Wind-, Solar und Wasserkraft.“ Investiert wird nach intensiver Prüfung, wenn sich passende Investitionsmöglichkeiten bieten. Allgemein ist auch Wasserkraft keine Asset-Klasse, in der man schnell viel Kapital unterbringen kann.

Dabei ist das Potenzial Wasserkraft global beträchtlich, allerdings liegt das größte ungenutzte Potenzial laut einer Studie des Weltenergierates 2015 in den großen Schwellenländern, denen sich europäische Infrastrukturinvestoren nur zögerlich öffnen, beispielsweise in Russland (1.502 TWh), China (1.259 TWh), Indien (523 TWh), Brasilien (424 TWh) und Peru (373 TWh). In Europa fällt daher vor allem Norwegen mit 165 TWh eine wichtige Rolle zu, geht man über den großen Teich findet man in Kanada sogar ein Potenzial von 798 TWh. In Deutschland ist dagegen mit 1,7 TWh pro Jahr das Potenzial fast vernachlässigenswert. Großes Potenzial bei der Wasserkraft kann Kühne in ausgewählten Märkten in Südostasien erkennen. „Diese Länder profitieren enorm von den europäischen Erfahrungen, auch regulatorisch.“ So haben diese gewisse Entwicklungsschritte in der Regulatorik von Erneuerbaren – beispielsweise fixe Feed-In-Tariffs – übersprungen und setzen nun direkt auf Bieterverfahren. Auch die Renditen sind dort attraktiv, im deutlich zweistelligen Bereich, demgegenüber stehen aber auch höhere Risiken. Als größtes potentielles Risiko nennt Kühne dabei insbesondere das jeweilige Länderrisiko. Denn die Entwicklungs- und Technologiepartner haben oftmals europäischen Background.

Investments in Portugal

Geschäftsführer Uwe Mahrt ist mit Pangaea Life, Tochter der Bayerischen, letztlich in Portugal fündig geworden, auch hier vermittelte Aquila. Großer Vorteil von Wasserkraft gegenüber anderen Erneuerbaren sei die große Stabilität der Cashflows. „Wir brauchen wie viele andere Versicherer auch stabile Erträge. Wasserkraft stabilisiert diesbezüglich unser Portfolio“, so Mahrt. Zwar gebe es in heißen Monaten etwas geringere Erträge, die jedoch teilweise durch Wasserspeicher ausgeglichen werden können, welche bei sechs der 21 erworbenen Wasserkraftwerke bestehen. Mit Blick auf die langen Laufzeiten und den Klimawandel habe man bei den Investments in Portugal dennoch genauer hingeschaut. Zwei Gutachten hat Aquila in Auftrag gegeben, welche übereinstimmend ergaben, dass die Wassererträge in Zentral- und Nordportugal stabil bleiben werden. 35,7 Millionen Euro Eigenkapital zuzüglich 45 Prozent Leverage wurden seitens Pangaea investiert, 15 Millionen Euro sollen nun hinzukommen. Mit dem Erwerb eines zweiten Portfolios und eventuellen weiteren Zukäufen verfolgt Aquila das strategische Ziel, auch in Portugal eine Plattform mit entsprechenden Vorteilen wie in Norwegen aufzubauen. Um den Strompreis abzusichern wurden für das neue Portfolio langfristige Verträge direkt mit der Strombörse geschlossen. „Es gab auch Unternehmen, die mit uns Verträge hätten machen wollen. Der Vertrag direkt mit der Strombörse kostet natürlich etwas Ertrag, dafür fühlen wir uns in Puncto Sicherheit damit wohler.“ Pangaea peilt mit den Wasserkraftinvestments einen Return von acht Prozent an.

Eine Besonderheit der Wasserkraft im Vergleich zu anderen Erneuerbaren Energien entsteht durch die extrem langen Laufzeiten von über 80 Jahren. Denn somit übersteigen sie den Anlagehorizont der meisten Investoren und ganz sicher den von Infrastruktur-Fonds. Entsprechend bedeutsam wird dadurch die Restwertberechnung. Denn wenn nach beispielsweise 20 Jahren die Laufzeit des Fonds endet, schlummert noch immer der Großteil des Wertes in den Assets. Doch wie dieser zu berechnen ist, daran scheiden sich die Geister. Denn nicht nur Ungewissheit bezüglich der tatsächlichen Laufzeit fließt hier ein, sondern auch langfristige Schätzungen hinsichtlich der produzierten Strommenge und, noch ungewisser, des künftigen Strompreises. Aquila und Pangaea Life haben das Problem in Portugal anders gelöst: So wurden lediglich zeitlich befristete Lizenzen erworben, die Kraftwerke selbst fallen nach deren Ablauf wieder zurück an den Staat. Entsprechend angepasst ist das Pricing. Die Laufzeit variiert, im bereits erworbenen Portfolio sind es durchschnittlich 18 Jahre, im anvisierten Portfolio sogar nur durchschnittlich zehn Jahre. „Wir können so eine Laufzeit und ein Ausschüttungsprofil erreichen, das sehr attraktiv ist und sich von vielen traditionellen Erneuerbaren-Fonds unterscheidet“, so Holste von Aquila. Die Ev. Luth. LK Hannover dagegen hat noch keine konkreten Pläne bezüglich des Exits geschmiedet – der Fokus ist hier ganz auf den stetigen Cashflows. Der Fonds hat eine Laufzeit von 20 Jahren, danach besteht eine Verlängerungsoption, mithilfe derer die Assets weiterhin gehalten werden können.

Denn bei Wasserkraft gilt das Grundproblem der Erneuerbaren – die Illiquidität – in oftmals noch stärkerer Form. Dafür erhält man dann jedoch ein Asset, das den Cashflow-Bedürfnissen vieler Investoren entgegen kommen dürfte. Allerdings gebe es auch bei dieser Energieerzeugungsart eine durchaus relevante Volatilität, die gerne unterschätzt wird, so Kühne. Am Beispiel der vergangenen zwei trockenen Sommern und einem diesjährig sehr regenreichen Winter in Deutschland kann man dies gut erkennen. Der Klimawandel, so wird man bemerken, wird auch hier einiges durcheinander wirbeln und für die eine oder andere Überraschung sorgen, trägt aber auch zum gestiegenen Interesse an der Asset-Klasse bei.

Autoren: Tim BüttnerSchlagworte: Alternative Anlagen | Nachhaltigkeit/ESG-konformes Investieren | Renewables

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar