Mega-Wachstum mit Micro-Aktien

Auch Nvidia hat an der Börse mal klein angefangen. Heute wird das Unternehmen dort mit 2,6 Billionen Euro bewertet.

Die Masse aller Aktientitel ist in keinem der gängigen Aktienindizes enthalten und somit unter dem Radar der meisten Investoren. Dabei winken bei Micro Caps aufgrund großer Ineffizienzen die größten Performance-Chancen. Diese suchen auch Versicherungen wie die Allianz und investieren Millionen Euro in Mini-Aktien. Micro Caps können das bessere Private Equity sein – aber nur, wenn man eine große Vola-Toleranz hat.

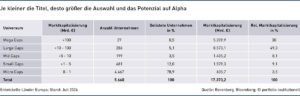

Aktieninvestoren sollten keinen Grund zur Klage haben. Über fünf Jahre gelang dem S&P 500 ein Verdoppler und der MSCI World legte immerhin um etwa 75 Prozent zu. Sich beglückwünschen können sich aber nur Indexinvestoren und aktive Manager, deren Wette aufging, die Glorreichen-7-Aktien noch höher als der Index zu allokieren. Der gleichgewichtete S&P 500 erzielte dagegen in diesem Zeitraum pro Jahr nur zwölf Prozent, der S&P Mid Cap 400 elf Prozent und der S&P Small Cap 600 zehn Prozent. Am geringsten war jedoch der Zuwachs bei US Micro Caps. Gemessen am Russell Microcap Index waren es pro Jahr acht Prozent.

Definitionen für Micro Caps fallen unterschiedlich aus. Als Maximum wird meist eine Marktkapitalisierung von einer Milliarde Euro oder Dollar genannt. Das trifft beispielweise auf knapp 50 der im S-Dax gelisteten 70 Unternehmen zu. Als Gründe, in das Micro-Segment zu investieren, nennt Oddo BHF deren Wachstumspotenzial, deren stärkeren Fokus auf Innovation, Unternehmertum und Nachhaltigkeit, Ineffizienzen in der Analyse, M&A-Potenziale und die langfristige Outperformance gegenüber Standardwerten. Für institutionelle Investoren sind Micro Caps jedoch mangels Fungibilität und Hedge-Möglichkeiten sowie wegen Maximum Drawdowns von über 50 Prozent kein gängiges Terrain. Zudem ist auch die gesamte Kapitalisierung aller Micro-Titel mit weniger als zwei Prozent der globalen Börsenkapitalisierung ebenfalls „Micro“.

20.000 Aktien unter dem Radar

Aber: „Weltweit gibt es mehr als 20.000 Micro Caps und damit entfällt auf dieses Segment die Hälfte aller gelisteten Unternehmen! Sollte man wirklich auf 50 Prozent aller Aktien verzichten?“, nennt Andreas Krebs von Mandarine Gestion gute Argumente für Micro Caps. Zumal KMU die breite Wirtschaft abbilden. Anzumerken ist bei dieser Rechnung, dass der französische Vermögensverwalter die Micro-Obergrenze bereits bei einem Börsenwert von rund 600 Millionen Euro zieht. Ebenfalls ein gewichtiges „Pro“: „Bei globalen Ansätzen braucht es eigentlich immer eine Meinung zur Dollar-Entwicklung. Im Fall von Micro Caps entfällt jedoch im Unterschied zu globalen Large-, Mid- und Small-Cap-Indizes je ein Viertel des Universums auf Europa, die USA, Japan sowie Rest- OECD“, so Krebs. In Japan gebe es eine sehr vitale und auch finanzstarke Gründerszene gepaart mit einem breiten Kapitalmarkt. Zudem sind die Sektoren gut verteilt und die Korrelation der Micro Caps untereinander sehr gering.

Bei Europa-Strategien könnte man jedoch ein gewisses FX-Risiko im Falle eines starken Euros vermuten, da Skandinavien, Großbritannien und die Schweiz meist ein hohes Gewicht in der Länderallokation haben. Ein Praktiker hat hier jedoch weniger Bedenken: „Es mag meist zutreffen, dass ein kleines Unternehmen auch nur einen kleinen Radius hat“, erklärt Miguel Pohl, der bei Allianz GI zusammen mit einem Kollegen die Strategien verantwortet, die auf europäische Micro Caps abzielen. „Wir investieren aber in kleine Wachstumsunternehmen, die nicht nur lokal unterwegs sind. Viele haben ein hohes US-Exposure und bekanntlich gelten gerade Schweizer Unternehmen als Exportweltmeister.“

Mit Blick auf die Renditen lässt sich konstatieren, dass diese meist über den sieben Prozent lagen, die in der Regel langfristig für Aktien angenommen werden – zumindest bis 2022. Seit dem Zinsanstieg und diversen Krisen sowie gewachsenen Risikoaversionen verloren Micro Caps zweistellig. Ähnlich wie Wettbewerber hatte beispielswiese Lupus Alpha mit einer 2005 aufgelegten Micro-Cap-Strategie pro Jahr fast acht Prozent erzielt, in den vergangenen drei Jahren aber ein Minus von 20 Prozent zu verkraften.

Oddo BHF hat mit einem Micro-Cap-Fonds, für den man eine Mindestanlagedauer von fünf Jahren empfiehlt, über fünf Jahre kumuliert 38 und über drei Jahre minus 19 Prozent erwirtschaftet. Dies macht die Mini-Aktien aber nun fundamental betrachtet interessant. „2021 erreichte die Prämie von Micro Caps gegenüber Large Caps mit drei bis vier KGV-Punkten einen Höhepunkt. Aktuell besteht jedoch ein Discount von einem bis zwei KGV-Punkten“, erläutert Jonas Liegl, Portfoliomanager des Lupus Alpha Micro Champions. „Historisch betrachtet bieten Micro Caps nun riesige Opportunitäten.“

Private Equity sucht Public Equity

Das höhere Wachstum von Micro Caps rechtfertigt grundsätzlich eine Prämie. Wer diese Opportunitäten bereits sieht, sind Private-Equity-Fonds und strategisch motivierte Unternehmen. „So viele Public-to-Private-Transaktionen wie im ersten Halbjahr habe ich noch nie gesehen. Uns wurden aus unserem Fonds in den vergangenen neun Monaten gleich sieben Unternehmen herausgekauft“, erklärt Jonas Liegl. Dieser Trend war in der jüngeren Vergangenheit die einzige wirkliche Unterstützung für das Micro-Cap-Segment – scheint aber anzuhalten: Im August sicherte sich beispielsweise die KKR einen Minderheitsanteil am Bremer Raumfahrt-Unternehmen OHB, dessen Market Cap damit auf 940 Millionen Euro stieg.

Apropos Private Equity: Neben den Public-to-Privates verbindet die beiden Asset-Klassen einige Parallelen: Marktineffizienzen mangels Research, Illiquidität, Haltedauern von bis zu fünf Jahren und einen langfristigen Anlagehorizont haben Micro Caps und Private Equity gemeinsam. Vergleichbar zu Buyouts favorisieren auch Micro-Cap-Strategien, die in der Regel Growth- und Quality-Ansätze verfolgen, die Sektoren Industrie/Services, Healthcare und Tech. Value ist dagegen bei Small Caps häufig anzutreffen.

Das bessere Private Equity sind Micro Caps jedoch hinsichtlich des Investitionsgrads, der Handelbarkeit von Fondsanteilen und der Gebühren, wobei die Fees bei Micro-Cap-Fonds von der Struktur und der Höhe immer noch eher bei Private Equity als bei Aktien liegen. Lupus Alpha ruft für institutionelle Anleger 0,9 Prozent Management Fee und 20 Prozent Performance Fee auf. Bei Mandarine Gestion sind es in der institutionellen Anteilsklasse 0,75 Prozent plus eine Performance Fee von 20 Prozent und bei Berenberg in der semi-institutionellen Anlageklasse 0,77 plus 20. Laut dem Berater Bfinance liegt das Fee-Angebot für Global Equities bei 100 Millionen Dollar im Median bei 50 Basispunkten, wobei deutsche Anleger deutlich niedrigere Fees zahlen dürften. Das schlechtere Private Equity sind Micro Caps dagegen hinsichtlich der Volatilität. Dieser Punkt ist für viele bilanzsensitive Anleger ausschlaggebend, lieber Private Equity als Aktien zu allokieren.

Die Performance Fee dient im Micro-Segment nicht nur der Motivation der Asset Manager, sondern auch der GuV der Asset-Management-Unternehmen. Eine Performance Fee ist bei kleinen Nischenprodukten durchaus üblich, denn „ohne Performance Fee wäre das Micro-Cap-Segment wegen des hohen Research-Aufwands betriebswirtschaftlich nicht interessant. Und das Konstrukt sorgt für die richtige Incentivierung der Fondsmanager, die auch im Interesse des Kunden ist“, erklärt Peter Kraus, der bei Berenberg Small- und Micro-Cap-Fonds managt. Allerdings braucht es derzeit zunächst einmal eine Wertaufholung, bis die Performance Fees wieder fließen. Kraus ist in diesem Segment ein Pionier. Er war bis 2017 bei Allianz GI, wo er Micro-Cap-Anlagestrategien einen professionellen Ansatz gab und hierfür zusammen mit MSCI den Europe Micro Cap Index kreierte.

Zu bedenken ist allerdings, dass Mini-Aktien-Ansätze nicht beliebig skalierbar sind. Bei Berenberg sieht man die Obergrenze beim Anlagevolumen für die Europa-Strategie bei circa 450 Millionen Euro. Als dieses Volumen Ende 2018 erreicht wurde, hat Berenberg den Fonds für Zuflüsse geschlossen. Beim heutigen Volumen von knapp 400 Millionen Euro stellt sich dieses Problem nicht mehr. In der globalen Strategie kommt Berenberg ohne Europa aus, hauptsächlich, so Kraus, weil die Anleger des Europa-Fonds auch über den Kontinent hinaus investieren wollten.

In großen Häusern dürfte es Controllern auch schwer zu vermitteln sein, dass zwei bis drei Mitarbeiter zehn Milliarden in globalen Aktien managen, die gleiche Anzahl aber nur 200 Millionen in Micro Caps. Diese Restriktionen führen jedoch – was im Controlling wiederum positiv vermerkt wird – zu einem überschaubaren Anbieterkreis, der für Aktienmanagement hohe Gebühren vereinnahmen kann. Dies auch deshalb, weil die Index-Industrie mangels Liquidität nur schwer ETFs aufsetzen kann. Eine Ausnahme ist der I-Shares Micro-Cap ETF, der für 60 Basispunkte 800 Millionen Dollar in über 1.500 US-Micro-Caps investiert. Jeweils per annum erwirtschaftete der ETF über zehn Jahre 5,4 Prozent sowie über drei Jahre ein Minus von 8,2 Prozent und damit weniger als der Russell Micro Cap Index.

Research: Ich seh’ Dir in die Augen, Kleines

Was das Research erschwert, ist nicht nur die geringe Anzahl an Analysten pro Aktie, sondern auch, dass global betrachtet fast 18.000 Unternehmen Micro Caps sind und in Europa das Micro Universe immer noch über 4.000 Titel zählt. Das Mega und Large Cap Universe ist dagegen mit etwa 300 Unternehmen sehr überschaubar. Für einen besseren Überblick nutzen die Vermögensverwalter im ersten Schritt quantitative Strategien und lassen typische Value-Sektoren wie Financials, Real Estate oder Automotives außen vor. Nach ESG-Noten auszusieben, würde allerdings zu gut funktionieren. „Man kann in diesem Segment keinen Artikel-8-Fonds auflegen, da die MSCI-ESG-Abdeckung derzeit noch zu gering ist“, sagt Peter Kraus. Folglich finden sich in diesem Segment auch praktisch nur Fonds nach Artikel 6 der Offenlegungsverordnung.

Trotzdem sei die Strategie aber nicht nicht-nachhaltig. Kraus: „Auf Grund der dominierenden Sektoren Technologie und Gesundheit sind Environment-Aspekte grundsätzlich nicht kritisch. Als Portfoliomanager achten wir vor allem auf soziale und Governance-Kriterien. Schließlich ist es für Wachstumsunternehmen wichtig, gute Mitarbeiter finden und halten zu können. Zudem haben bei Micro-Unternehmen oft die Gründer und deren Familien große Anteile, weshalb wir darauf achten, dass Minderheitsaktionäre nicht benachteiligt werden.“ Fans von Familien-Unternehmen werden im Micro-Cap-Segment eher fündig als in Beteiligungsfonds. Was beim Research jedoch auch hilft: Zu einem Micro Cap gibt es viel weniger Nachrichten als zu einem Large Cap. Ebenfalls eine Hilfe sind Videokonferenzen. „Mit für uns interessanten Unternehmen in Taiwan oder Australien tauschen wir uns virtuell aus. Das ist nur eine Frage der Zeitverschiebung“, so Kraus.

Micro-Cap-Mekka: Schweden

Auffällig am Ansatz von Berenberg ist, dass dieser in den europäischen Strategien eine hohe Länderallokation in Nordeuropa fährt. Als Begründung lobt Kraus die Innovationskraft und Technologie-Affinität der Skandinavier. Zudem gebe es eine große Auswahl. „Schweden hat mehr Micro Caps als Deutschland“, so Kraus. Die Breite und Tiefe der nordischen Aktienmärkte zeigt sich auch darin, dass es beispielsweise von Schroders und Fondita zwei je 100-Millionen-Euro schwere Nordic-Micro-Cap-Fonds gibt. Schroders managt in der Strategie 100 Millionen Euro und bietet einen wöchentlichen Handel an. Der Fonds war Ende Juli zu knapp drei Viertel in Healthcare und IT investiert.

Fondita fährt dagegen einen breiten Branchenmix, ist jedoch mit mehr als den halben AuM in Schweden allokiert. Bei Oddo BHF fällt eine hohe Gewichtung von zyklischen Konsumgütern auf. Besonders bei Mandarine Gestion ist, dass man gleichgewichtet in der globalen Strategie in über 300 Aktien investiert und in der europäischen Strategie in über 200 Aktien, was nach Einschätzung des Hauses bezüglich Einzeltitelrisiken und Liquiditätsherausforderungen ein für das Portfoliomanagement wie für den Endinvestor Sicherheit gebendes Risikomanagement darstellt. Bei Lupus Alpha lässt sich als Besonderheit die Herkunft der Kundengelder nennen: „Der Ausrichtung unseres Hauses entsprechend ist auch in unserer Micro-Cap-Strategie relativ viel institutionelles Geld investiert. Derzeit sind es etwa 80 Prozent“, so Jonas Liegl. Insgesamt kam der Fonds Ende Juli auf 140 Millionen Euro. Als Anlegergruppen nennen die Nebenwerte-Spezialisten Altersvorsorgeeinrichtungen, Stiftungen, Kirchen, Family Offices, Retail- und Dachfonds. Letztere sollten aber nicht zu stark das taktische Element betonen. Wer beispielsweise investiert ist, nämlich in Berenbergs Europa-Vehikel und in den Driehaus US Micro Cap Equity Fund, ist der Uni Selection, ein Dachfonds von Union Investment.

Bei Allianz GI ist die Besonderheit, dass man als wohl einziges großes Fondshaus im Micro-Segment unterwegs ist. Dies mag historisch bedingt sein, weil man bereits seit 2011 in diesem Segment unterwegs ist, und auch an der Performance liegen: Für diesen Zeitraum wartet man trotz dem Jahr 2022 mit einer Rendite von jährlich elf (!) Prozent auf. Dies hilft, von institutionellen Investoren knapp eine halbe Milliarde Euro für Mini-Aktien anvertraut zu bekommen. Davon entfallen auf einen 2011 aufgelegten Fonds, der als Mindestinvestment zehn Millionen Euro aufruft, etwa 130 Millionen Euro, die in rund 50 Unternehmen investiert sind. Der große Rest liegt in Mandaten von Kunden aus dem Allianz-Konzern und von externen Versicherungen, Pensionseinrichtungen und Family Offices. Diese Mandate sind teilweise in maximal zehn Unternehmen investiert, fahren also einen äußerst konzentrierten Ansatz. „Versicherungen und Altersvorsorgeeinrichtungen wollen mit Micro Caps langfristig eine attraktive Rendite erzielen, Family Offices schätzen vor allem den unternehmerischen Ansatz“, beschreibt Pohl den Kundenkreis. Pohl weiß relativ gut, von wem er spricht. „Wir suchen kein anonymes Kapital. Im Vorfeld wollen wir den Kunden die Besonderheiten von Micro Caps vermitteln und bewusst machen, dass sich diese nicht für taktische Ansätze eignen und insbesondere für unseren konzentrierten Ansatz eine sehr hohe Vola-Toleranz nötig ist.“

Gleichwohl wollen institutionelle Investoren natürlich wissen, wie schnell sie aus diesem Segment auscashen können. Laut der Allianz-Tochter ist es je nach Marktlage Verkäufern möglich, sich an einem Tag marktschonend von einer bis fünf Millionen Euro zu trennen. Auf der Käuferseite bestehe bei dem aktuellen Anlagevolumen ebenfalls noch Bewegungsspielraum. „Wir könnten unsere Holding-Zahl vergrößern und größere Anteile nehmen. Eine weitere Möglichkeit bestünde in der Ausdehnung der Haltezeit von drei auf fünf Jahre“, so Pohl. Diese Schritte umzusetzen ist natürlich einfacher, wenn man den Kunden kennt und dieser die Investment-Idee.

Auch Nvidia oder Amazon fingen einmal sehr klein an

Micro Caps sind das passende Spielfeld für aktiv von Bottom-up-Spezialisten gemanagte Fonds. Wer kennt schon zum Beispiel die Top 3 von Oddo BHF namens Piovan, Cadeler und Norbit, drei Industrieunternehmen aus Italien, Dänemark beziehungsweise Norwegen? Fonds haben in diesem Segment aber einen Webfehler: Wenn ein Micro Cap zu einem Mega Cap wird, kann ihn ein Micro-Fonds nur bis zur Entwicklung zu einem Small Cap begleiten. Und selbst bis dahin macht es aus Risikosicht Sinn, Anteile abzubauen, um Klumpenrisiken zu vermeiden.

Was die oben genannten Unternehmen mit Nvidia, Amazon oder Novo Nordisk verbindet, ist, dass diese heute so unbekannt sind, wie es die drei Mega Caps noch vor wenigen Jahren waren. Solche Überflieger vom IPO bis heute zu begleiten, ist der Traum eines Investors, für den man auch manchen Drawdown-Albtraum aushalten würde. Von den Vermögensverwaltern, in deren Fondsbeständen sich auch Titel mit einer Marktkapitalisierung von mehr als einer Milliarde finden, kommt hier schnell der Rat, eben auch in den hauseigenen Small-Cap-Fonds zu investieren. Davon haben die Micro-Anleger jedoch nichts. „In unserer konzentrierten Strategie haben wir die Möglichkeit, in einem Unternehmen investiert zu bleiben, das dem Micro-Cap-Status bereits entwachsen ist. Aber auch schon die Partizipation an der ersten Wachstumsphase kann sehr lukrativ sein und hohe Multiples einfahren“, sagt Miguel Pohl von Allianz GI.

Um Unternehmen in ihrem Wachstum auch über den Micro-Status hinaus zu begleiten, hat sich Lupus Alpha die Regel gegeben, dass Größenkriterien nur für das Erstinvestment gelten. „Unsere Anleger und wir haben ja nichts davon, wenn man Aktien verkauft, die unverändert attraktive Investments darstellen“, erklärt Jonas Liegl. Trotzdem hält man es aus Risikogesichtspunkten für angebracht, bei Titeln mit dem Abverkauf zu starten, wenn deren Gewicht über sechs Prozent des Fonds ausmacht. Zu Recht weist Liegl zudem darauf hin, dass Nvidia oder Amazon absolute Ausnahmen darstellen. „Häufiger kommt es vor, dass Unternehmen, wie beispielsweise Rational, von 200 Millionen auf eine Milliarde Euro wachsen.“ Mit einer Verfünffachung kann man natürlich leben. Allerdings wird der Küchen-Spezialist heute mit zehn Milliarden Euro bewertet und ist damit dem Fonds dann doch entwachsen.

Nach den Verlusten in den beiden vergangenen Jahren hat der MSCI Micro Cap Index im laufenden Jahr bis Ende August um über sechs Prozent zugelegt. Positiv für einen weiteren Anstieg wären fallende Zinsen. „Kleinere Unternehmen haben auf der Debt-Seite eine eher kurze Duration und somit wirken sich Refinanzierungen relativ schnell aus“, erklärt Jonas Liegl. Allerdings haben gerade Growth-Unternehmen einen eher geringen Verschuldungsgrad und es hat sich gezeigt, dass fallende Zinsen vor allem die Kurse von großen Tech-Unternehmen beflügeln. „Was Micro Caps eher helfen würde, wäre eine differenziertere Betrachtung des gesamten Aktienmarkts“, wünscht sich Miguel Pohl. Derzeit bestehe am Markt eine recht simplifizierte Wahrnehmung. „Aber auf Dauer kann es doch nicht sein, dass bei Micro Caps schöne Wachstumsraten mit fallenden Bewertungen einher gehen.“ Etwas weniger Ineffizienz würde also auch dem Micro-Cap-Segment helfen.

Autoren: Patrick EiseleSchlagworte: Aktien

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar